植物肉元年,发生了什么?|报告解读

「刚刚过去的 2020 年,可谓是中国的『植物肉元年』。」

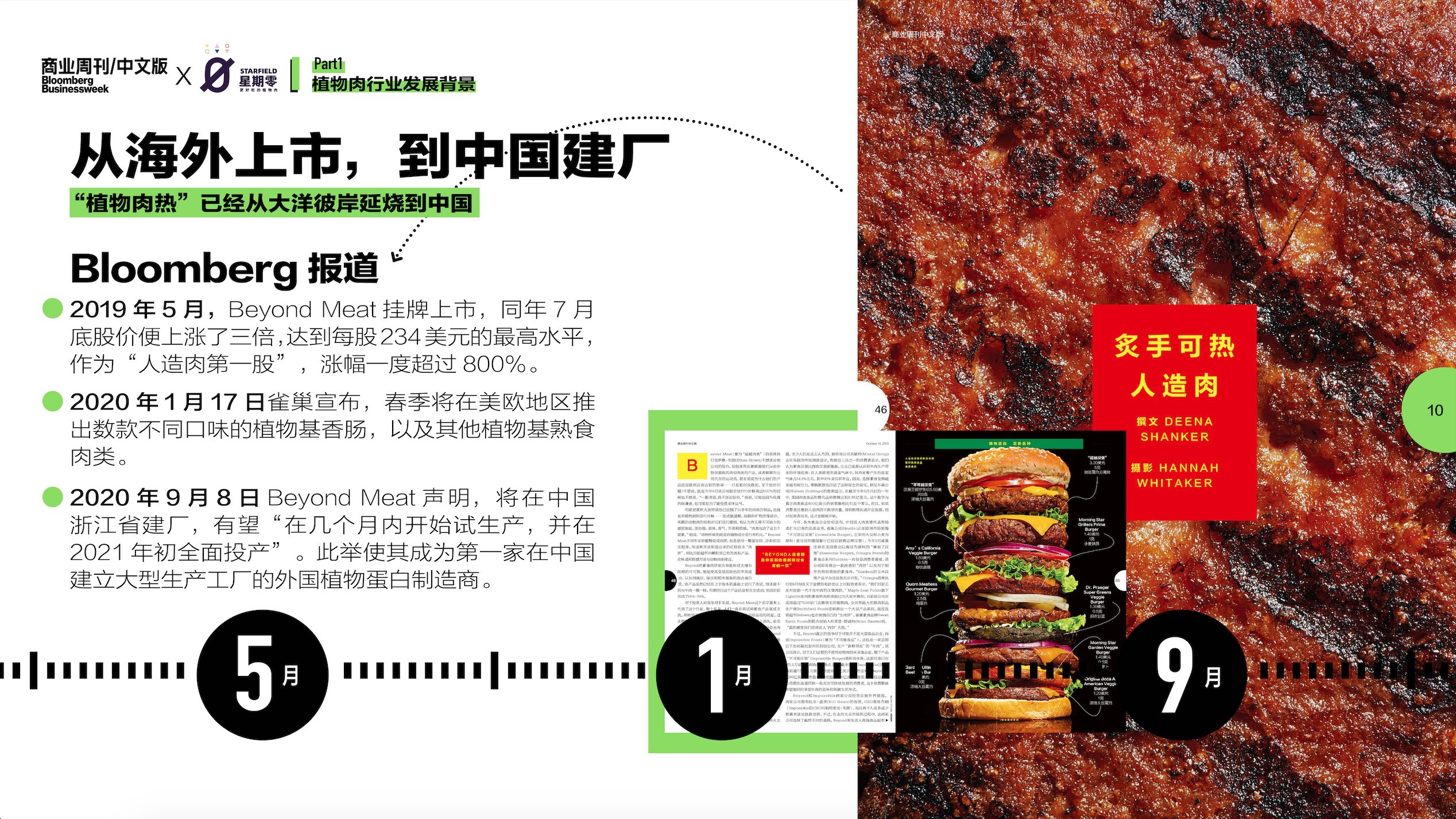

2020 年,植物肉在中国市场经历了从无到有的过程。从消费者端来看,2020 年初植物肉还是限量、限地区、价格昂贵的尝鲜品,而一年过去后的 2021 年初,植物肉产品已经变得越发日常化。

3 月 22 日,中国植物肉品牌「星期零」和 Bloomberg商业周刊联合发布了《2021 中国植物肉行业洞察白皮书》,对刚刚过去的 2020 年进行了一次植物肉行业较为全面的梳理,重点整理了植物肉的必要性、中国市场的竞争格局、消费者洞察三大部分。

完整报告可以在公众号后台回复「星期零」获得。以下是品牌星球的整理和解读。

在开始前,不如先来试着回答以下几个问题,看看真实的情况是否符合你的猜想。

- 中国的肉类缺口大吗?有多大?

- 拥有最多植物肉专利的品牌是哪个?

- 素食主义者是目前植物肉消费的主力人群吗?

真肉不香吗?为什么要有植物肉?

1、「全世界的猪肉出口,都不一定能补上中国的缺口」

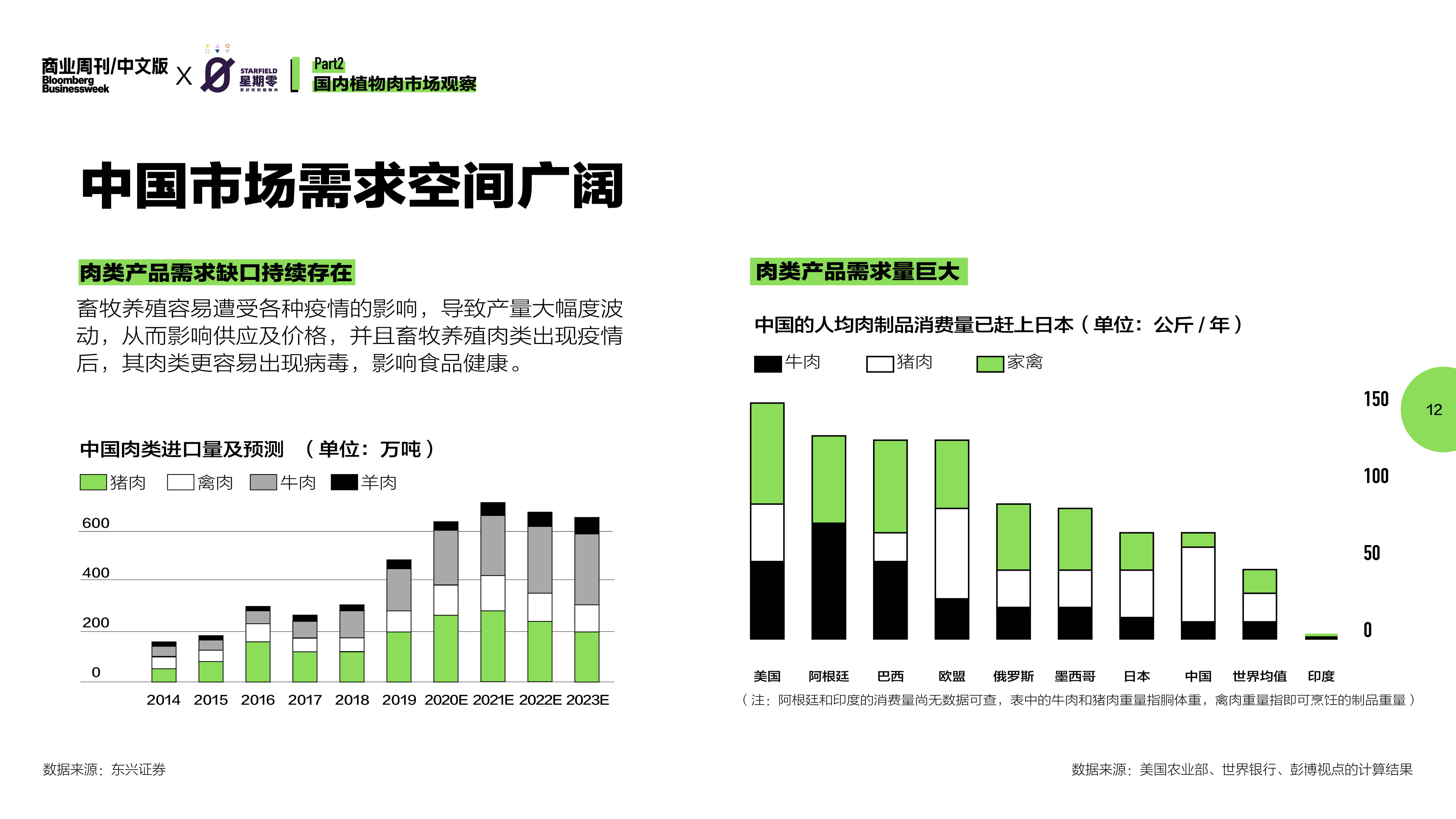

中国是全球最大的猪肉生产和消费国,生猪出栏量、猪肉消费量占全球的比重 50%以上。即使如此,中国的猪肉仍然长期处于供不应求的状态,进口猪肉量也在逐年增加。比如 2020 年 1-11 月中国猪肉进口总量为 389.38 万吨,同比增长 124.71%。

389.38 万吨看上去很多,然而如果对比一下中国猪肉的产量,就知道这并不是一个量级的数字。根据国家统计局的数据,2020年全中国猪肉产量为 4113 万吨,进口的 389.38 万吨连十分之一都还不到。

根据预测,中国的肉类产品需求还会继续扩张。自 2020 年起,猪肉、牛羊肉、家禽类加起来的进口量预计超过 600 万吨。若当世界的产量都不足以补足中国的缺口,植物肉就将会是一个非常有前景的选择。

2、「植物肉的发展,可以看做是蛋白质的供给和生产方式的变革」

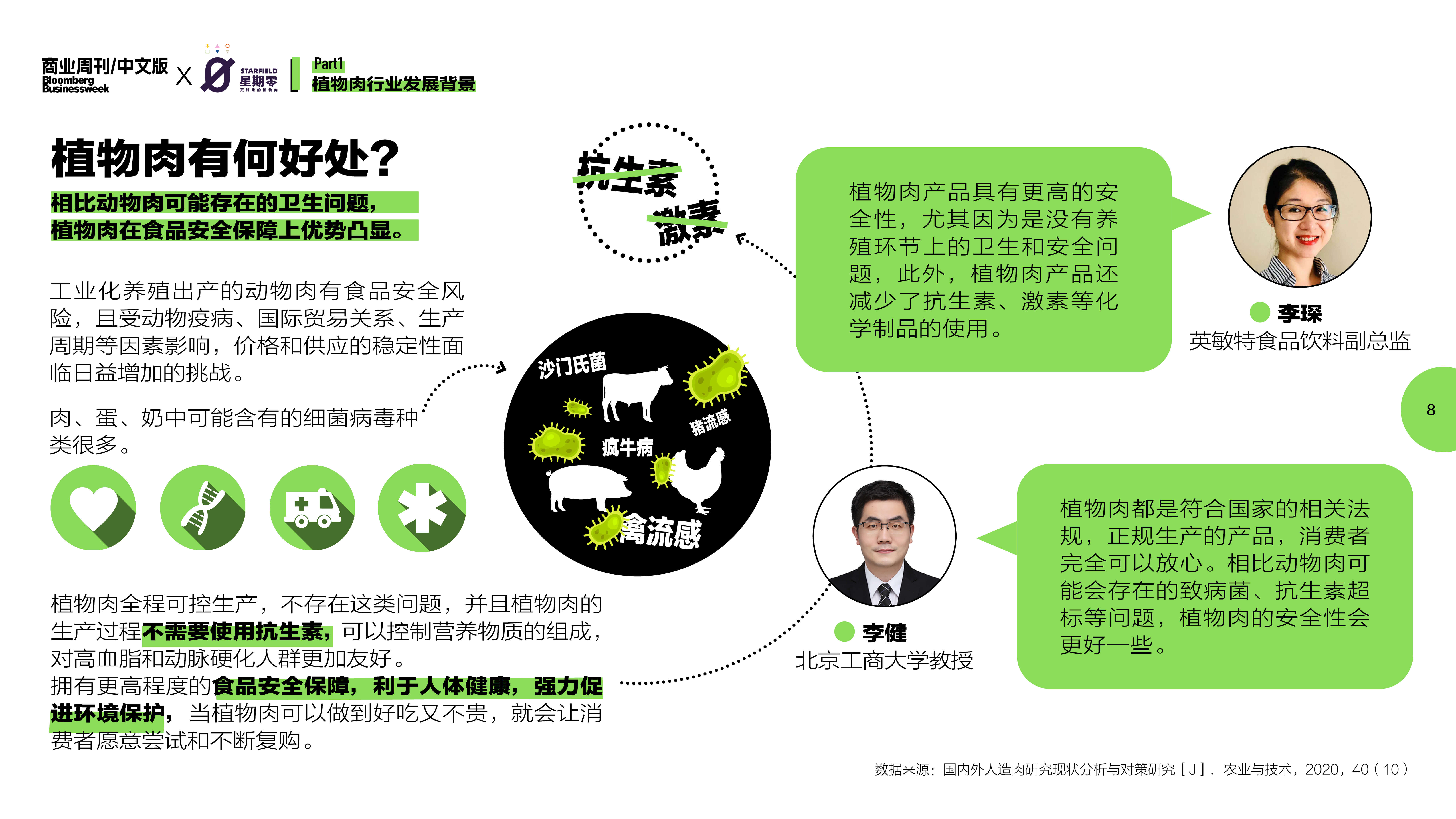

2020 年至今,影响甚广的「非洲猪瘟」大家应该也还印象深刻,猪肉一度需要限价限购。而比起动物养殖容易受动物疫病、国际贸易关系、生产周期、食品安全等问题影响,植物肉另一大好处就在于生产全程可控。

不会有瘟疫问题、不受细菌病毒感染、不受动物的生产周期限制、生产过程中也不需要使用抗生素和激素,过程短而可控,因此植物肉反而在未来会更适合规模化生产。

「植物肉的发展,可以看做是蛋白质的供给和生产方式的变革。过去人类获取蛋白的方式非常传统, 需要种植农作物,喂养牲畜、屠宰才能获取。现在是把蛋白质的获取,变成工业化的生产方式。类似农耕时代进入工业时代,在变革过程中,相关产业链会诞生非常大的机会。」经纬中国投资人郑平原这样认为。

英敏特食品饮料副总监李琛也认为「植物肉的发展是大势所趋,未来会成为规模级的品类。」

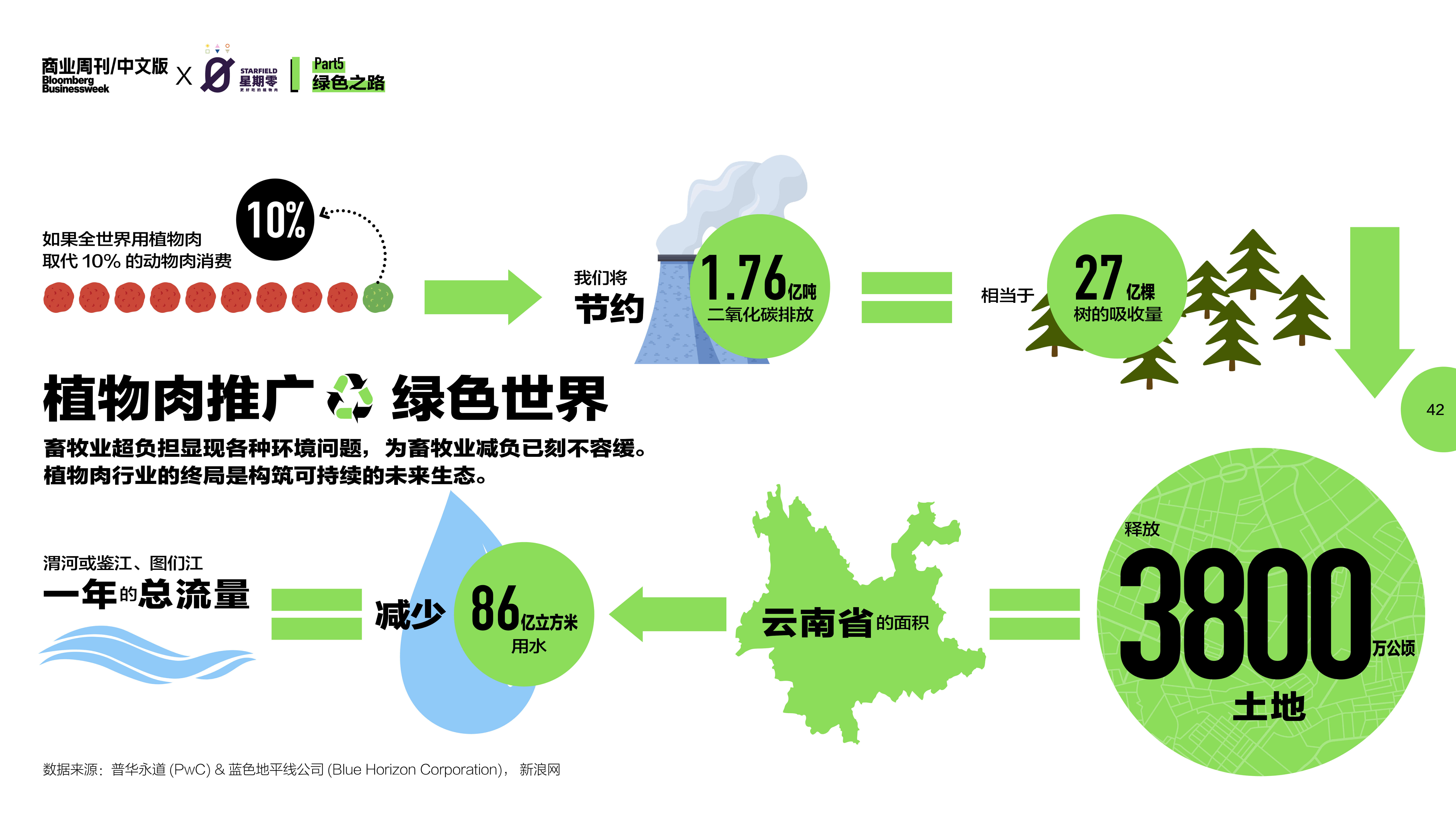

3、「如果全世界用植物肉取代 10%的动物肉,就能节省出一个云南省的土地」

比起说植物肉对环境负担更小,不如说植物肉可能是在解决一个比想象更迫在眉睫的问题。

畜牧业对于水资源、土地资源的需求十分巨大。更重要的是,根据联合国的测算,在世界人口达到 96 亿的 2050 年,肉类产量需要增加 1 亿吨以上才能满足,而地球拿不出多余的资源来满足这些超出的食肉需求。

另外,很多人不知道的是,畜牧业的二氧化碳排放量已经超过了全世界交通业的总和,成为世界温室气体的最主要来源。根据《白皮书》的数据,与畜牧业供应链相关的温室气体排放量,已经占到温室气体总排放量的 14.5%。

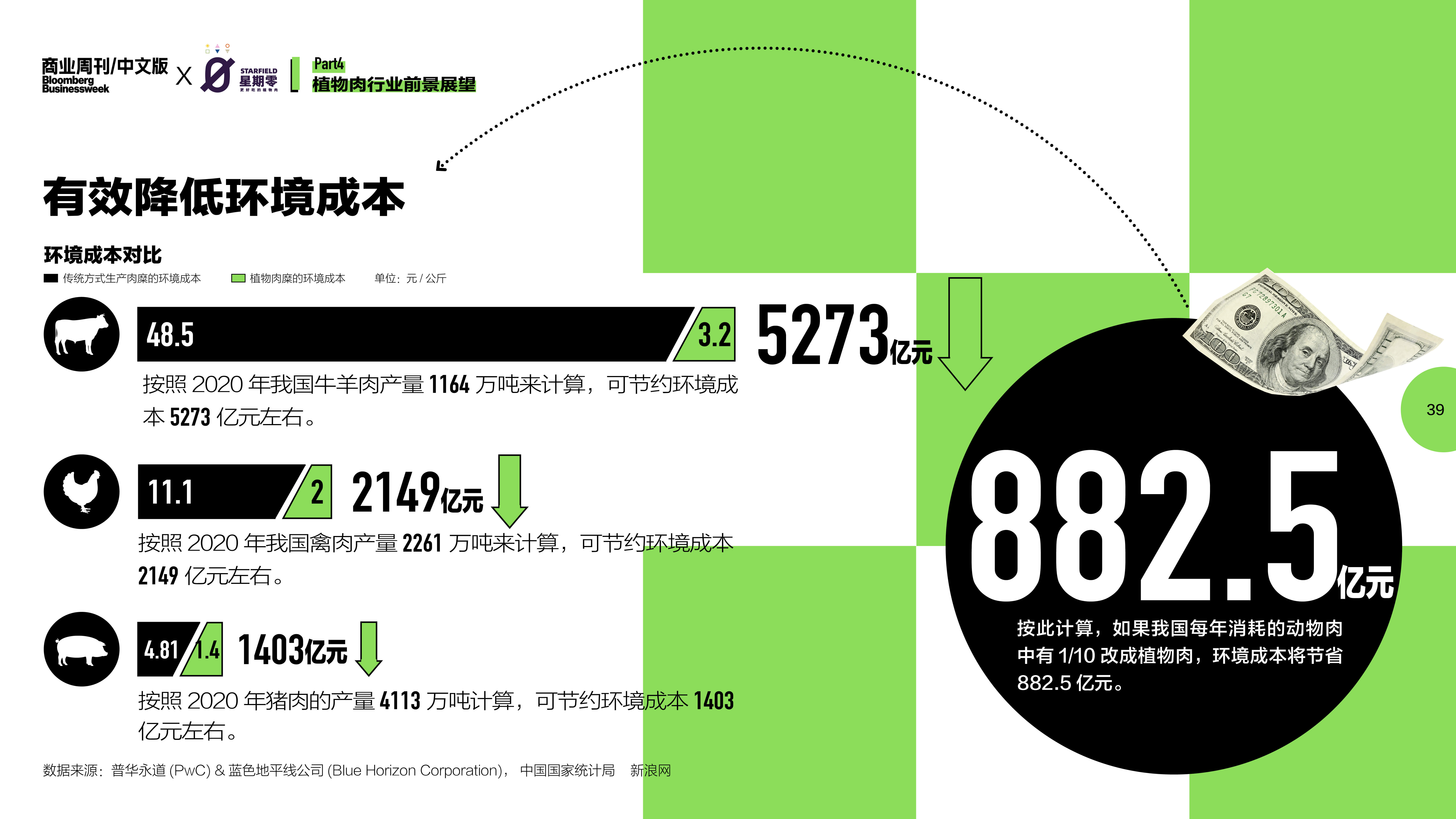

生产 1kg 的牛肉就需要排放 56.6kg 的二氧化碳,而生产 1kg 植物肉来代替动物肉,能够减少 90%的温室气体排放、99%的生产用水、93%的土地浪费与破坏。

《白皮书》还引用了一个数据,如果全世界用植物肉取代 10%的动物肉,将能够释放 3800 万公顷的土地,相当于一个云南省的面积,还能够减少 96 亿立方米的用水,相当于渭河一年的总流量。

如果仅仅看中国市场,《白皮书》同样做了一个计算,如果中国每年消耗的动物肉有 10%换成植物肉,将节省 882.5 亿元的环境成本。

所以,中国市场现在是什么情况?

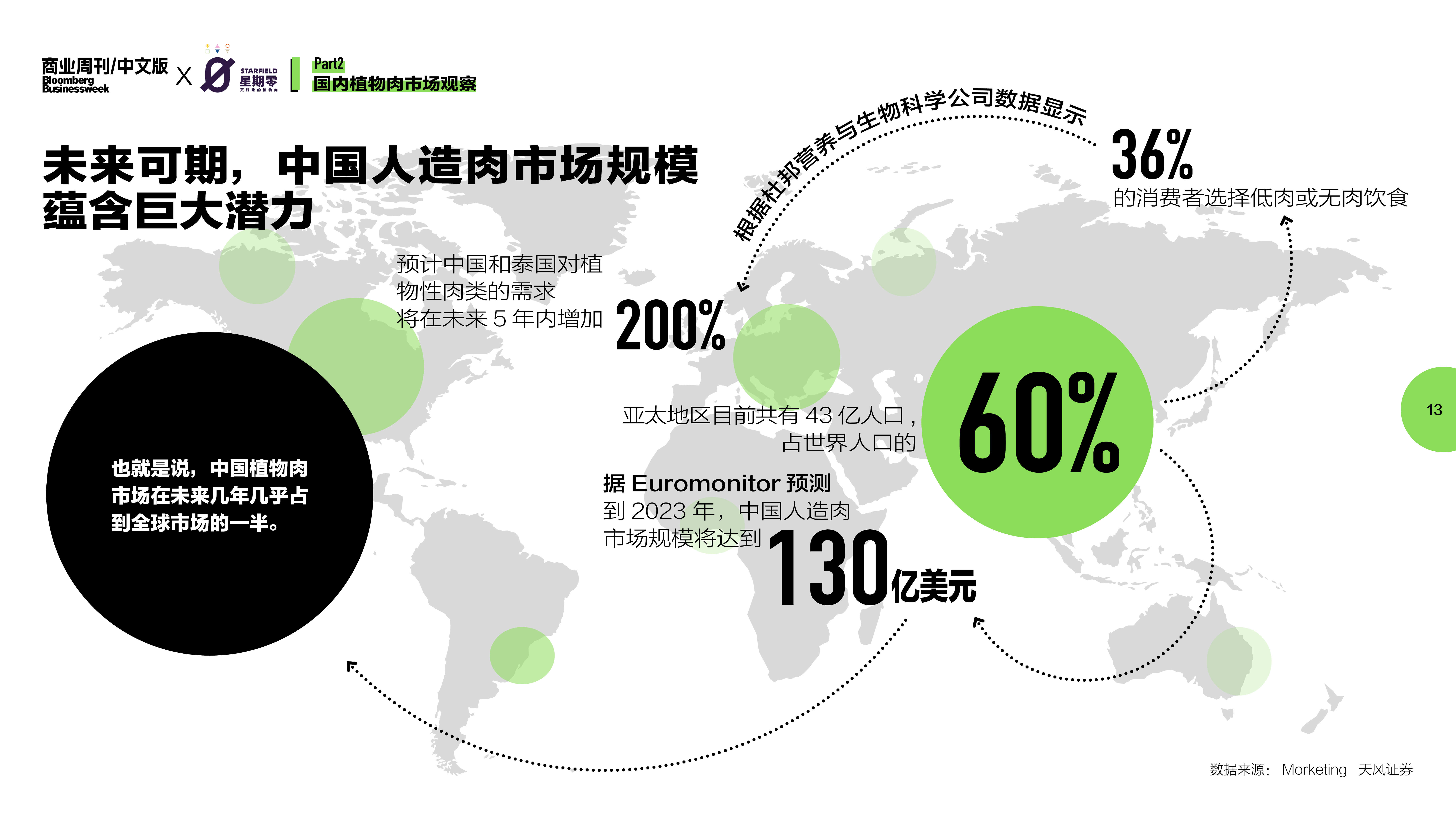

正因以上的原因,政府、科研机构、资本、初创品牌、食品巨头……各方角色都开始布局植物肉。而中国因为广阔的肉食市场,也成为兵家必争之地。

1、海外巨头「人强马壮」

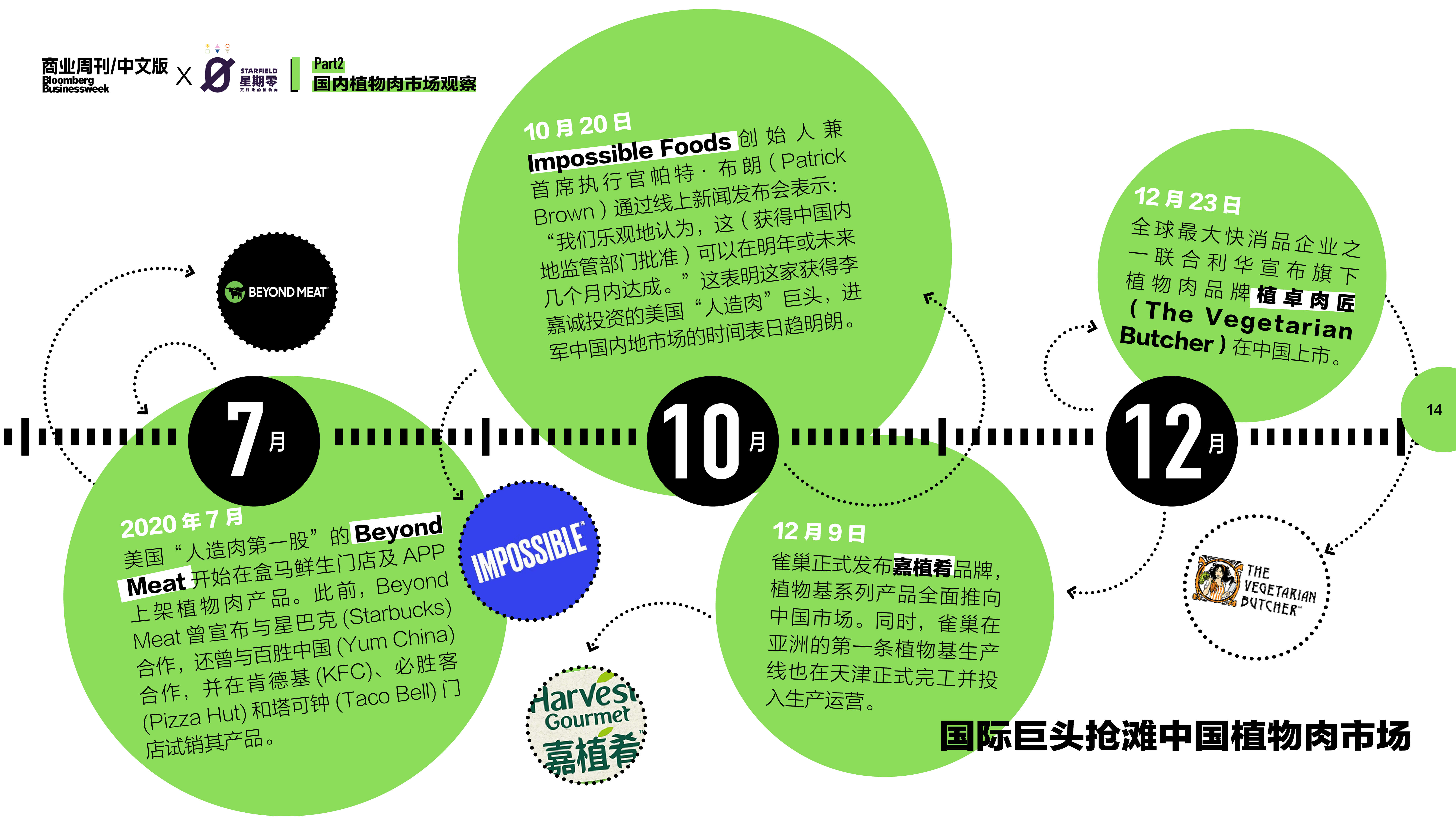

Beyond Meat、雀巢的「嘉植肴」、联合利华的「植卓肉匠」、嘉吉的「植启」等都已经入局参与中国的植物肉竞争,Impossible Foods 因为监管和法规问题暂时还无法进入,但也多次公开表示对中国的兴趣。

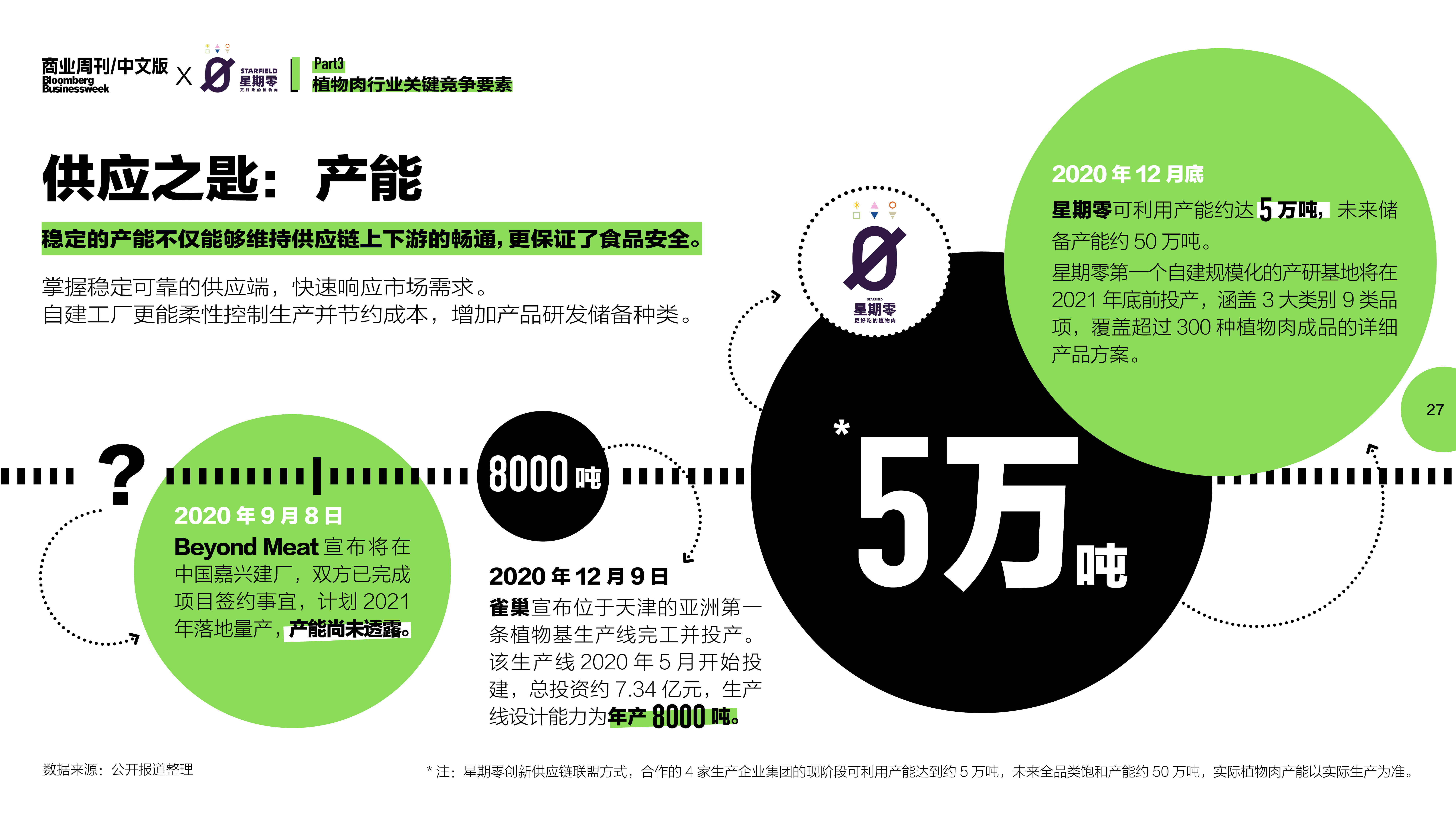

Beyond Meat 还在 2020 年 9 月宣告在中国嘉兴建厂,将在 2021 年全面投产。雀巢也在 2020 年 12 年宣布在天津投产并完工了亚洲第一条植物基生产线,产能设计为每年 8000 吨。

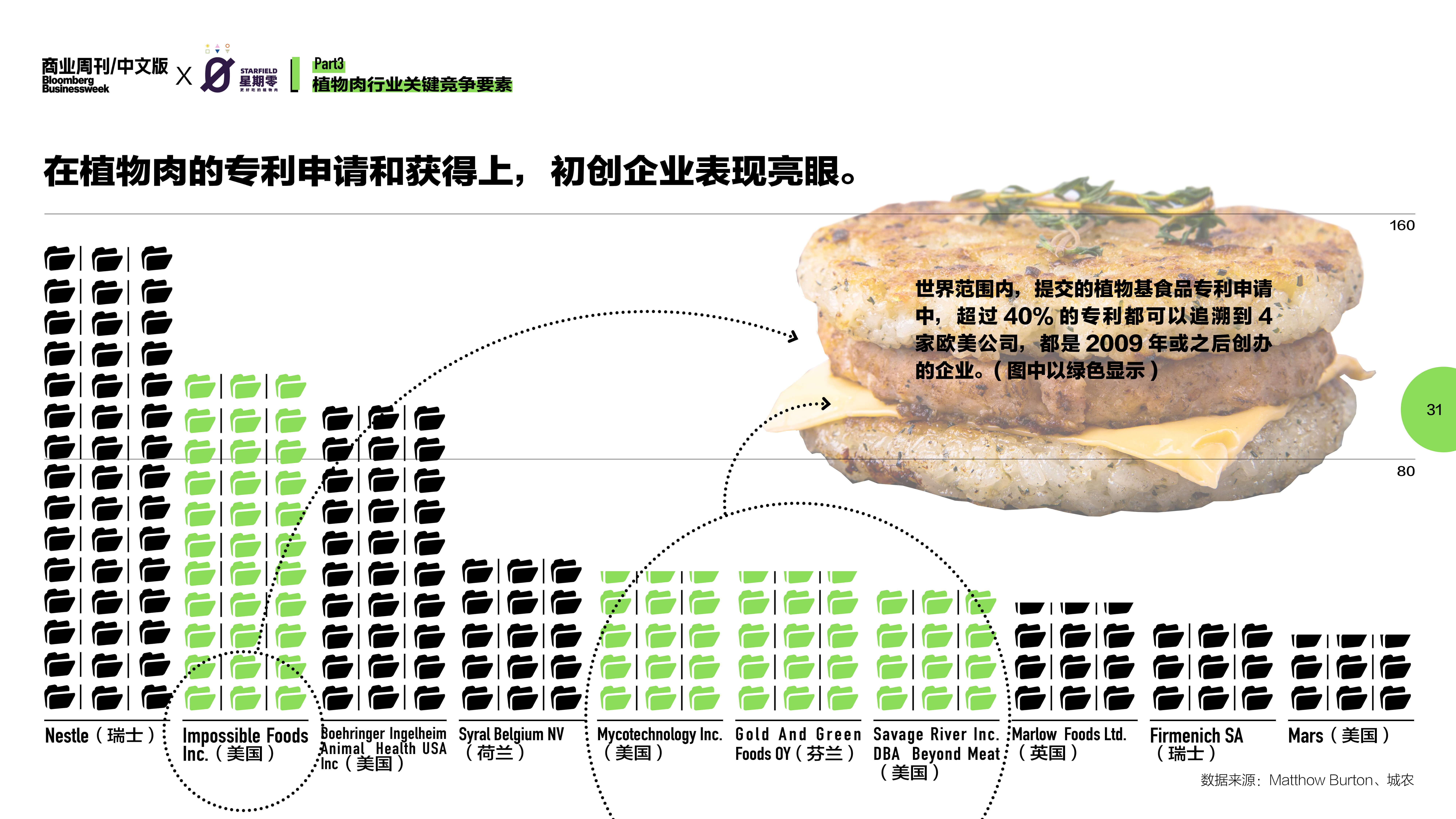

除此之外,植物肉也是科技之争,各国品牌在知识产权、专利保有程度上展开「军备竞赛」。

非常有趣的是,日本申请的人造肉专利数是全球第一,甚至超过了美国,占到 30%。

如果按照品牌来看,专利数最多的竟是不声不响的雀巢,连 Impossible Foods 也仅排名第二。

雀巢并没有急着出手,在囤了那么多专利后,才于 2020 年 12 月在中国市场推出「嘉植肴」,推出 6 款面向 C 端消费者的产品,此外还有 4 款面向餐饮 B 端市场的产品。

不过,整体而言,美国品牌仍然在专利的数量和开创性上占据上风。据《白皮书》显示,全世界范围内超过 40%的植物肉专利都可以追溯到 4 家公司,其中有三家都是美国公司(Impossible Foods、MycoTechnology、Beyond Meat)。

2、中国植物肉必须发挥「本土作战」优势

而除了海外巨头以外,中国的本土植物肉初创公司也来势汹汹。

中国强势资本的关注、本土团队对于中国口味的把握,加上结合新消费的迅猛打法,让本土品牌面对海外巨头的竞争也毫不逊色,甚至还能抢占先机。

据媒体报道,从 2019 年 12 月到 2020 年 12 月, 国内针对植物基公司的投资事件达到 21 件,约占整个食品及保健品赛道的 10%。

其中,融资轮次最多,融资数额最大的,则是中国本土植物肉品牌「星期零」。

星期零分别在 2020 年 2 月获得数千万元融资,在 2020 年 7 月获千万级美元 A轮融资,在 2020 年 10 月再获过亿元人民币 A+轮融资。

星期零背后的投资方经纬中国、愉悦资本连投三轮,看来颇为看好植物肉的发展前景。而天使轮资方之一的 New Crop Capital 也是美国植物肉巨头 Beyond Meat 的投资机构。

相关阅读:

- 「星期零STARFIELD」获数千万元融资,要让更多消费者吃上「植物肉」

- 星期零:在以面向 B 端为主的植物肉品类,如何做一个面向消费者的品牌?

- 植物肉品牌「星期零」获上亿元人民币 A+轮融资

在抓住「中国胃」这件事上,本土品牌也走的更早、更远。

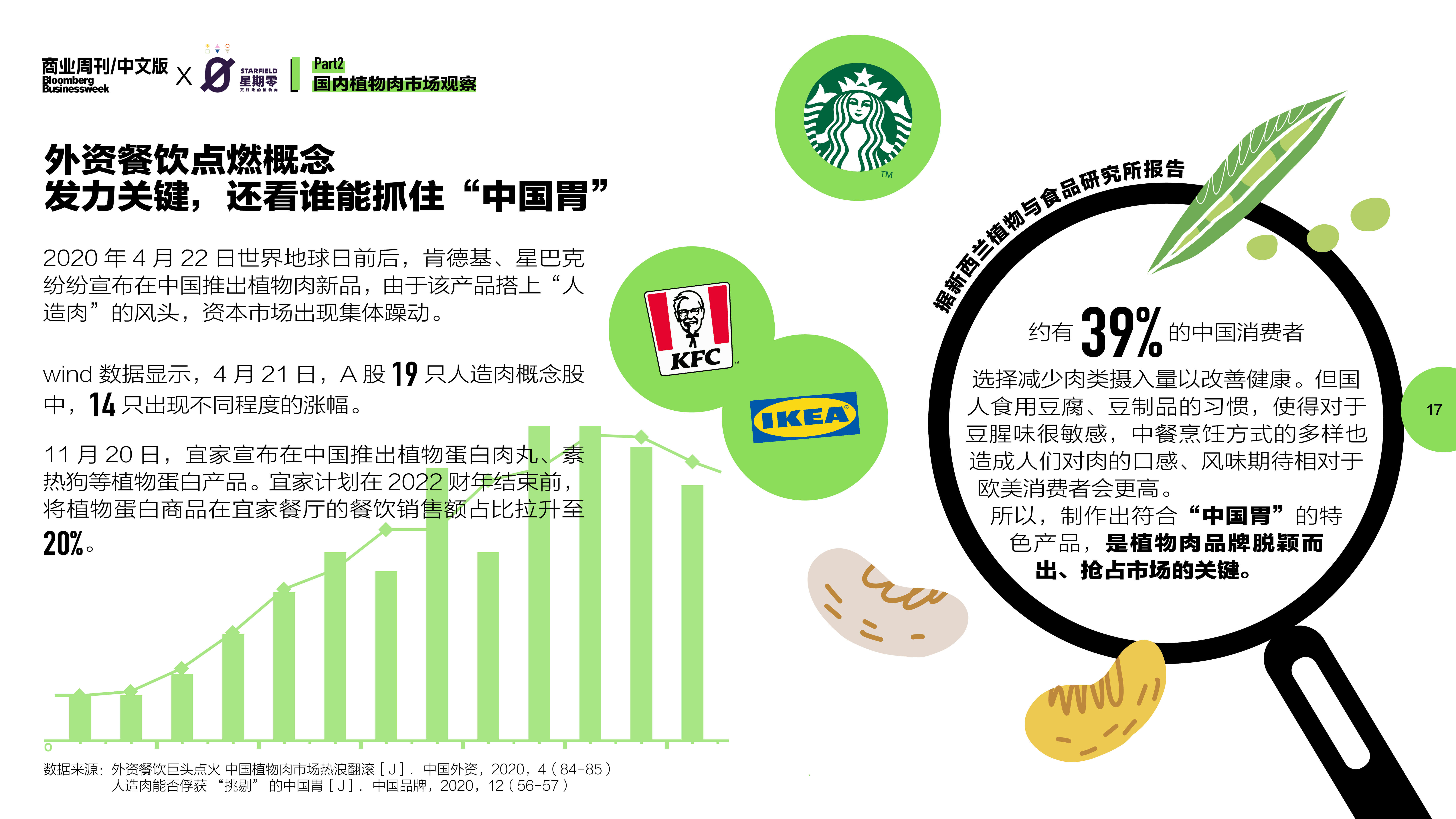

像 KFC x 植启推出的植物肉鸡块、星巴克 x Beyond Meat 推出的三明治、千层面,或是宜家推出的植物蛋白肉丸、热狗,仍然是西餐的思路。

本土植物肉品牌则选择了更加中式的菜样,比如星期零推出了植物肉水饺、粽子,甚至鲜肉月饼等产品来连接中国消费人群。

即使是西餐菜式也会特别融入中国口味。比如星期零和本土快餐连锁店德克士合作的「绿仙仙汉堡」,就利用了非常有四川特色的藤椒、鲜笋增加中国风味。在传播上,星期零邀请以中国风出道的国风偶像赖美云,身着汉服拍摄了一套传播物料。「绿仙仙汉堡」在 5 天内售出了超过 10 万份。

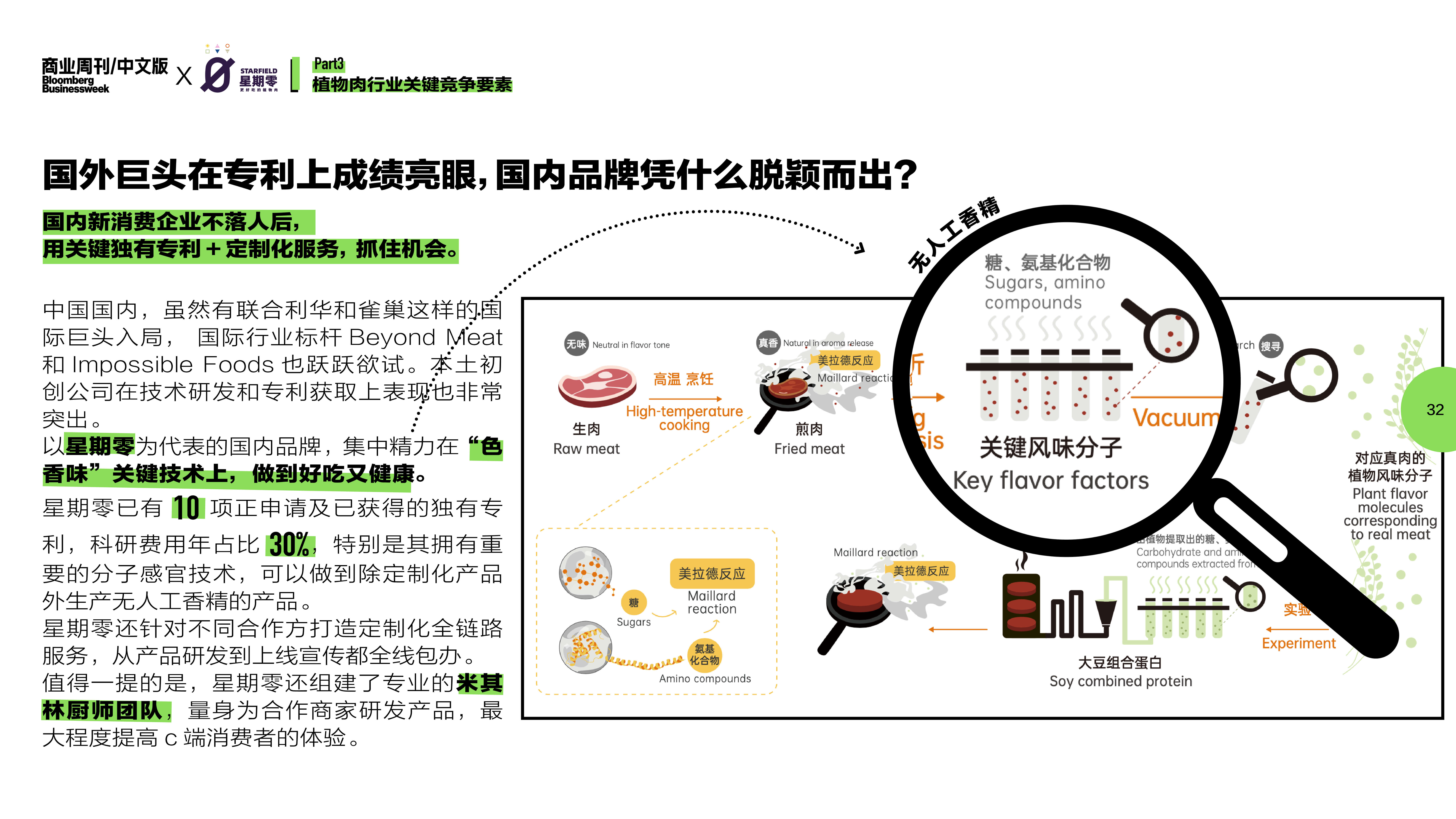

在专利布局上,本土植物肉品牌意识到在数量上较难突破,于是选择主攻关键技术,辅以定制化服务。比如星期零就选择了重点发展中餐里最看重的「色香味」。采用「分子感官技术」辅以专业厨师调味,为每次合作研发定制化的口味调配。

3、以 B2B2C 的方式切入市场,但这只是暂时的

在推向市场的策略上,由于植物肉在 C 端认知仍然较少,目前植物肉品牌基本都是 B2B2C 的模式,也就是通过通过餐饮商家合作来面向消费者。

星期零算是将「联名」战略贯彻得比较极致的品牌,也是目前中国市场上联名活动最多、最活跃的植物肉品牌。星期零目前已经合作了喜茶、奈雪的茶、Tim Hortons 等 100 多个品牌,覆盖全国超 5500 家门店。

其他的品牌如「植卓肉匠」、Beyond Meat 也都是先通过和汉堡王、星巴克、KFC 合作来接触到 C 端消费者。此外,植物肉品牌也在打入线上渠道,比如 Beyond Meat、嘉植肴都进驻了盒马。星期零和喜茶的合作也能够通过喜茶的小程序一键下单。

但同时,这些植物肉品牌也并没有放弃面向 C 端的沟通。

Beyond Meat、星期零等中外植物肉品牌都开通了自己的官方微博和微信公众号,借每次和 B 端的合作,以及一些线下快闪活动,来慢慢积累用户。

不少植物肉品牌也同时推出了面向 C 端的产品线,进行试水。比如 Beyond Meat 的植物牛肉饼就在盒马有售,来自新加坡的植爱也推出了速冻植物肉水饺,可以让消费者直接购买食用。

这些植物肉品牌的动作都在说明,B2B2C 的模式只会是阶段性的战略,在未来植物肉品牌们仍然会像植物奶一样,直接下场在消费品领域里短刃相接。

到市场足够成熟,用户消费植物肉的习惯被培养起来后,初期的积累和用户心智占领可能会迎来百倍、千倍的放大效应。

谁在消费植物肉?

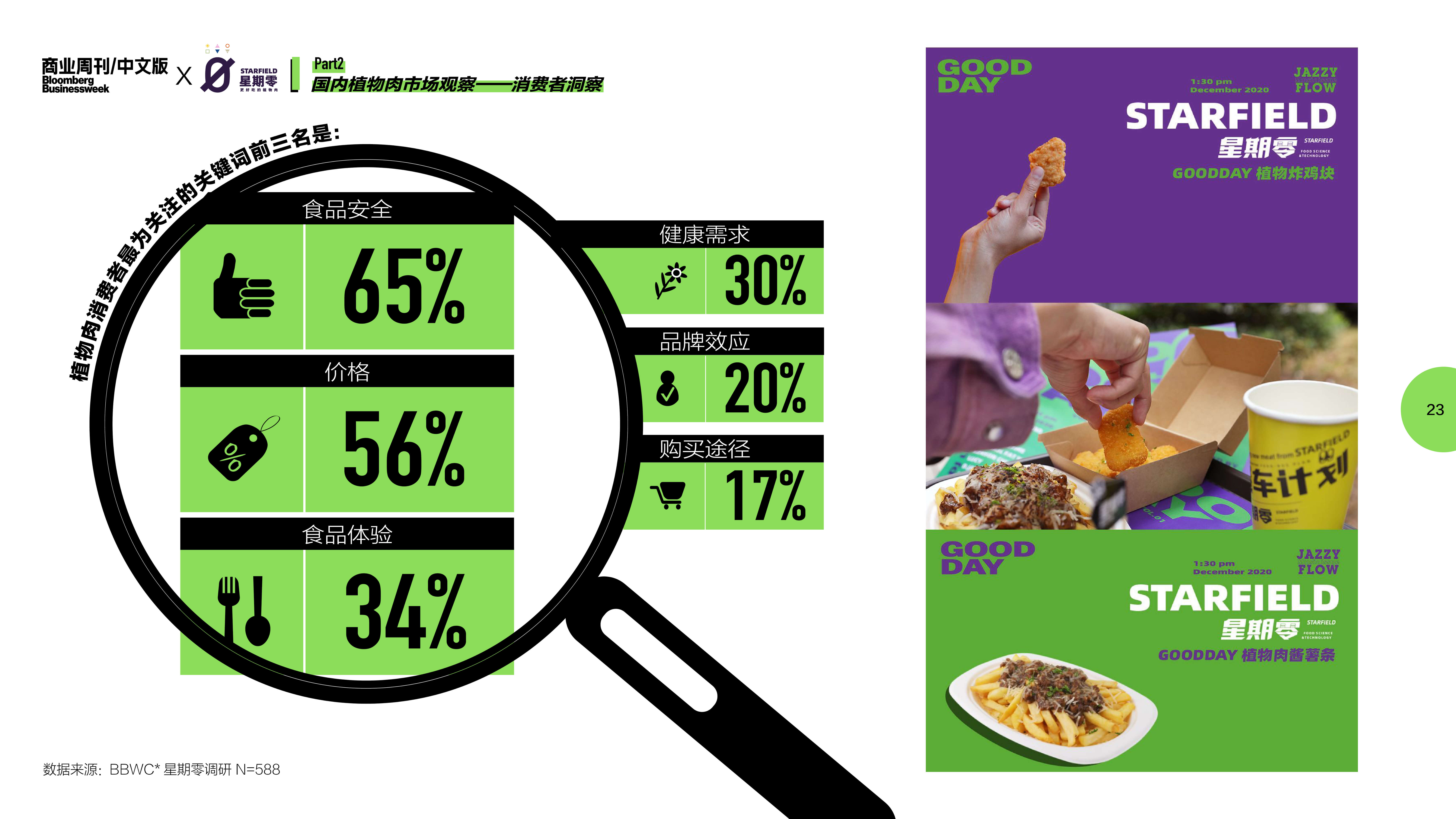

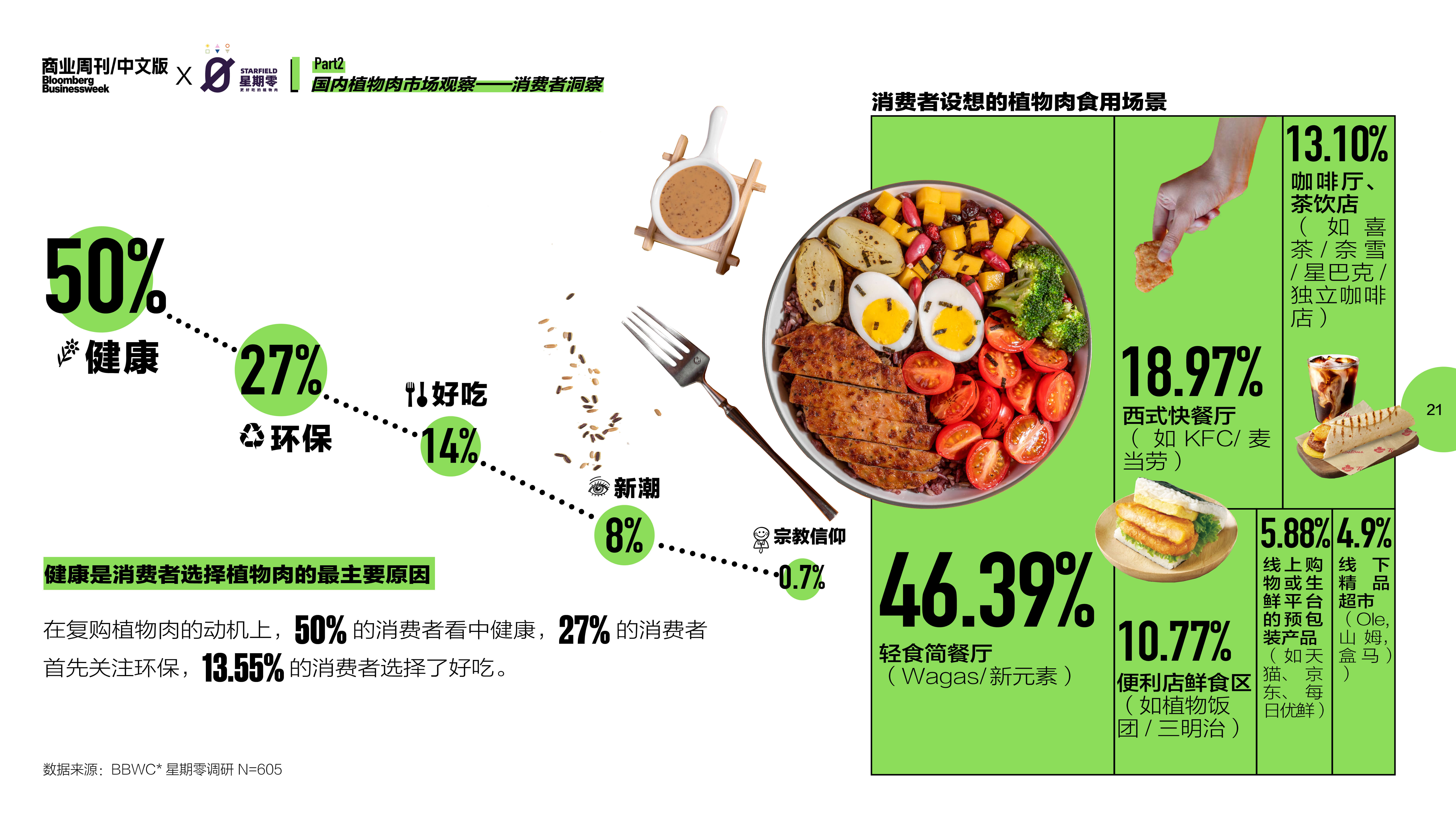

不同于传统的「素肉」主要消费情景仍和「素斋」这样的宗教概念紧密挂钩,在这一波植物肉浪潮里,根据《白皮书》的数据,宗教信仰只占植物肉消费动机的 0.7%,几乎可以忽略不计。

那么消费植物肉的是谁?

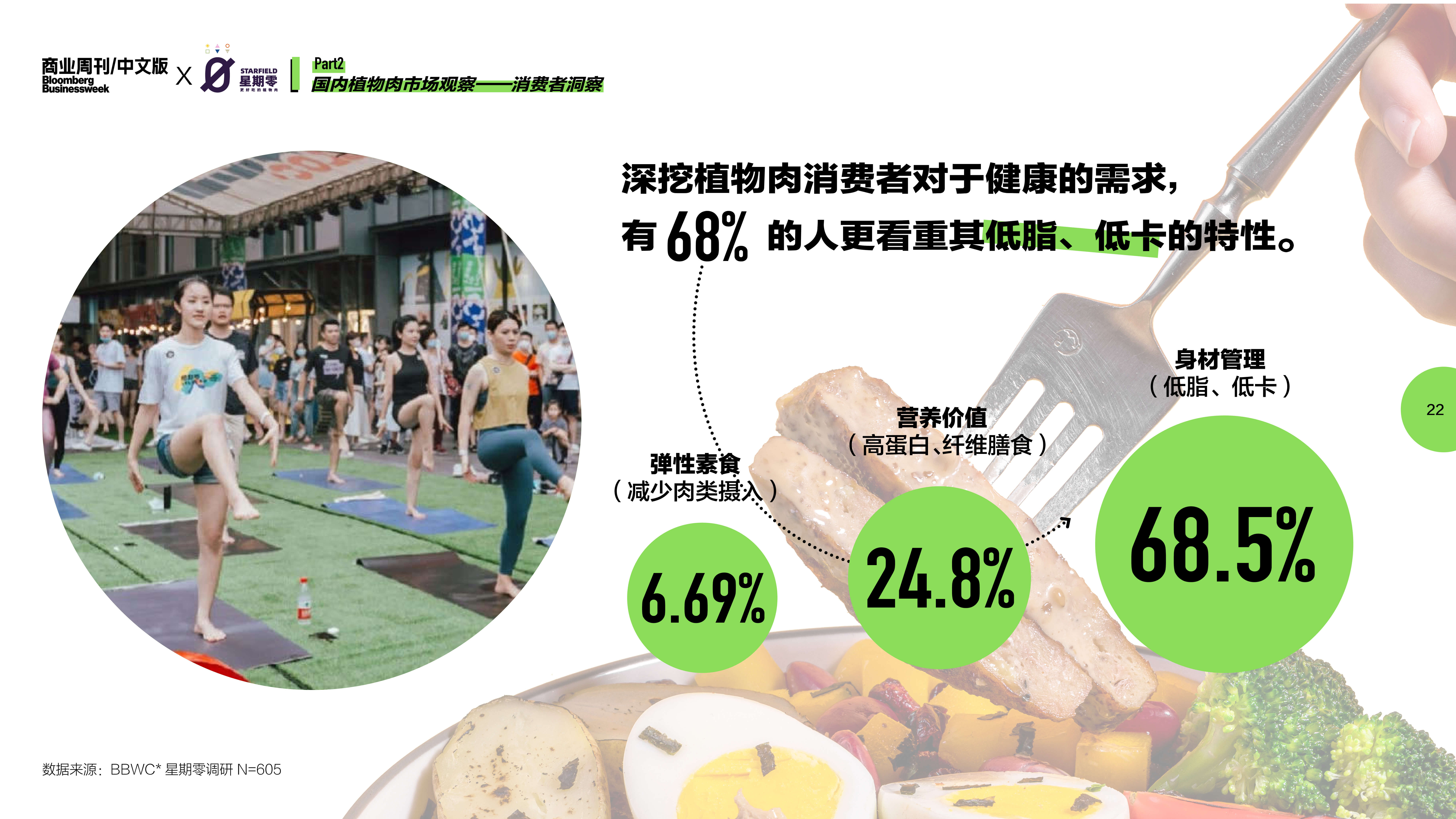

「健康、环保、好吃、新潮」,则是权重显著更大的关键词。

根据《白皮书》的数据,在复购植物肉的动机上,50%的消费者看中的是健康。

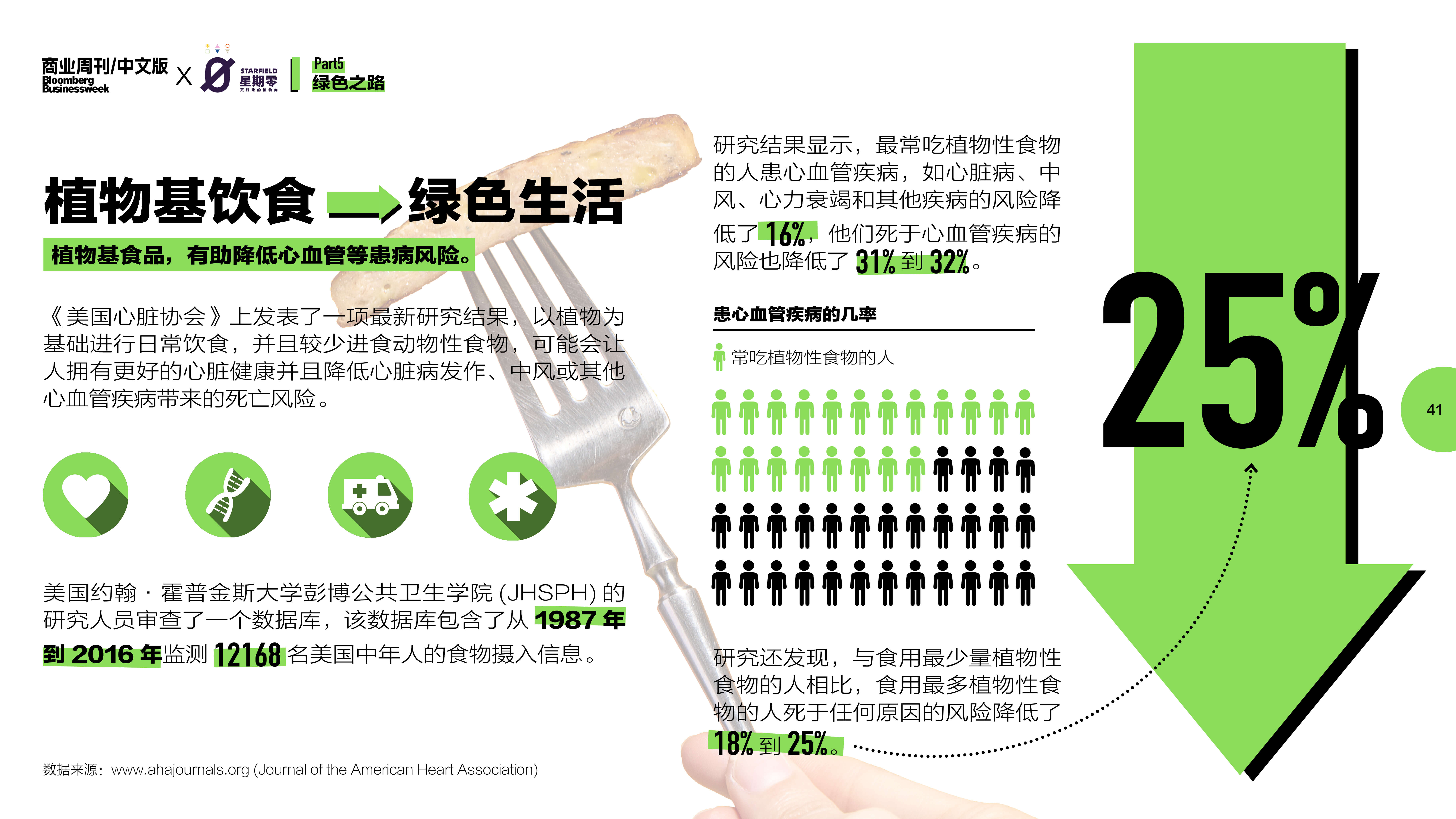

比起动物肉,植物肉有零胆固醇、零激素、零反式脂肪酸、零抗生素的优点。据《白皮书》介绍,植物基食品能够有助于降低心血管疾病的风险,在高血压、糖尿病、心脏病多发的现代,植物肉有机会成为更符合现代人生活方式的选择。

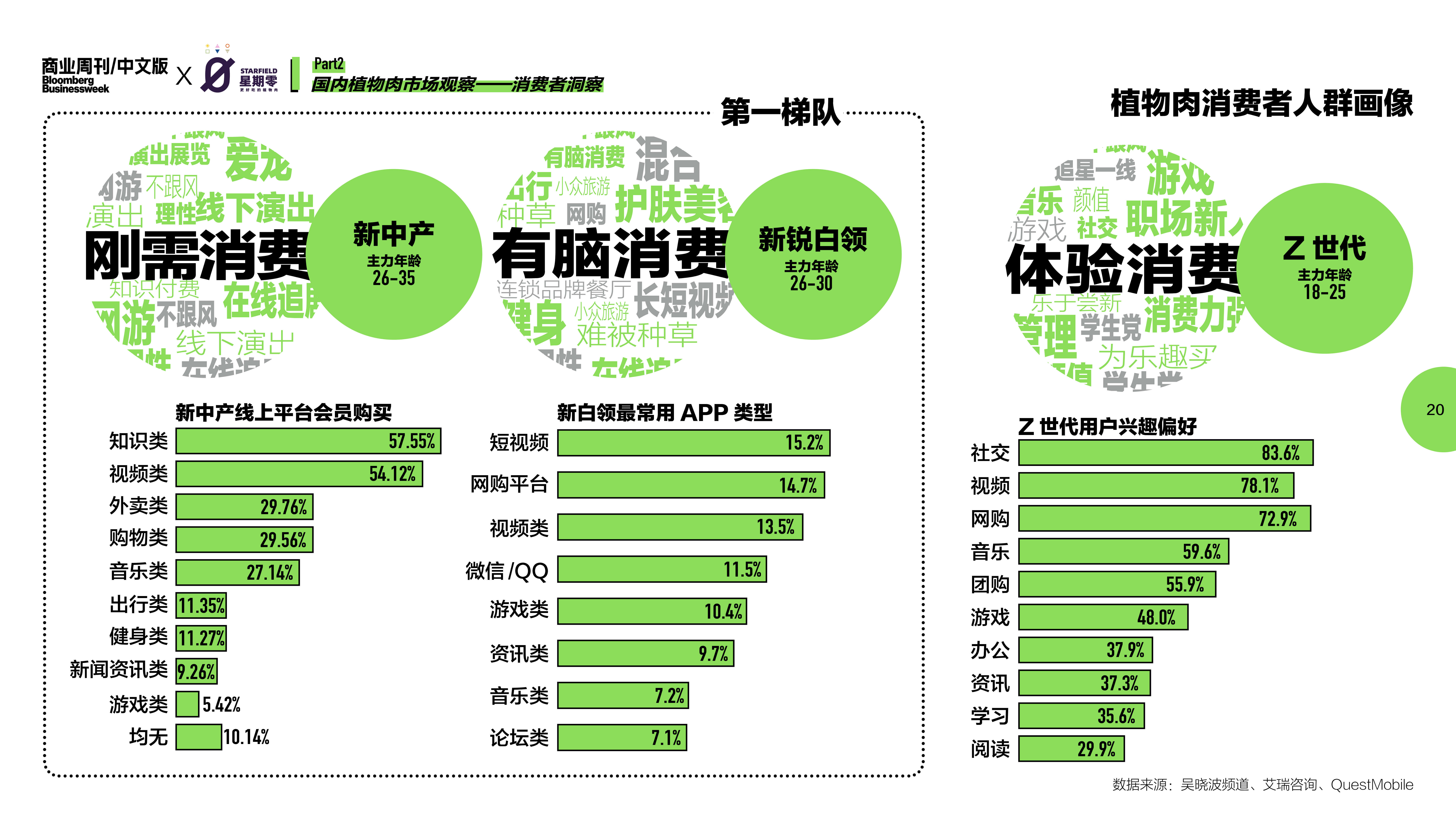

此外,中国植物肉的传播方向,也向着「中产」、「白领」、「Z世代」的方向塑造。

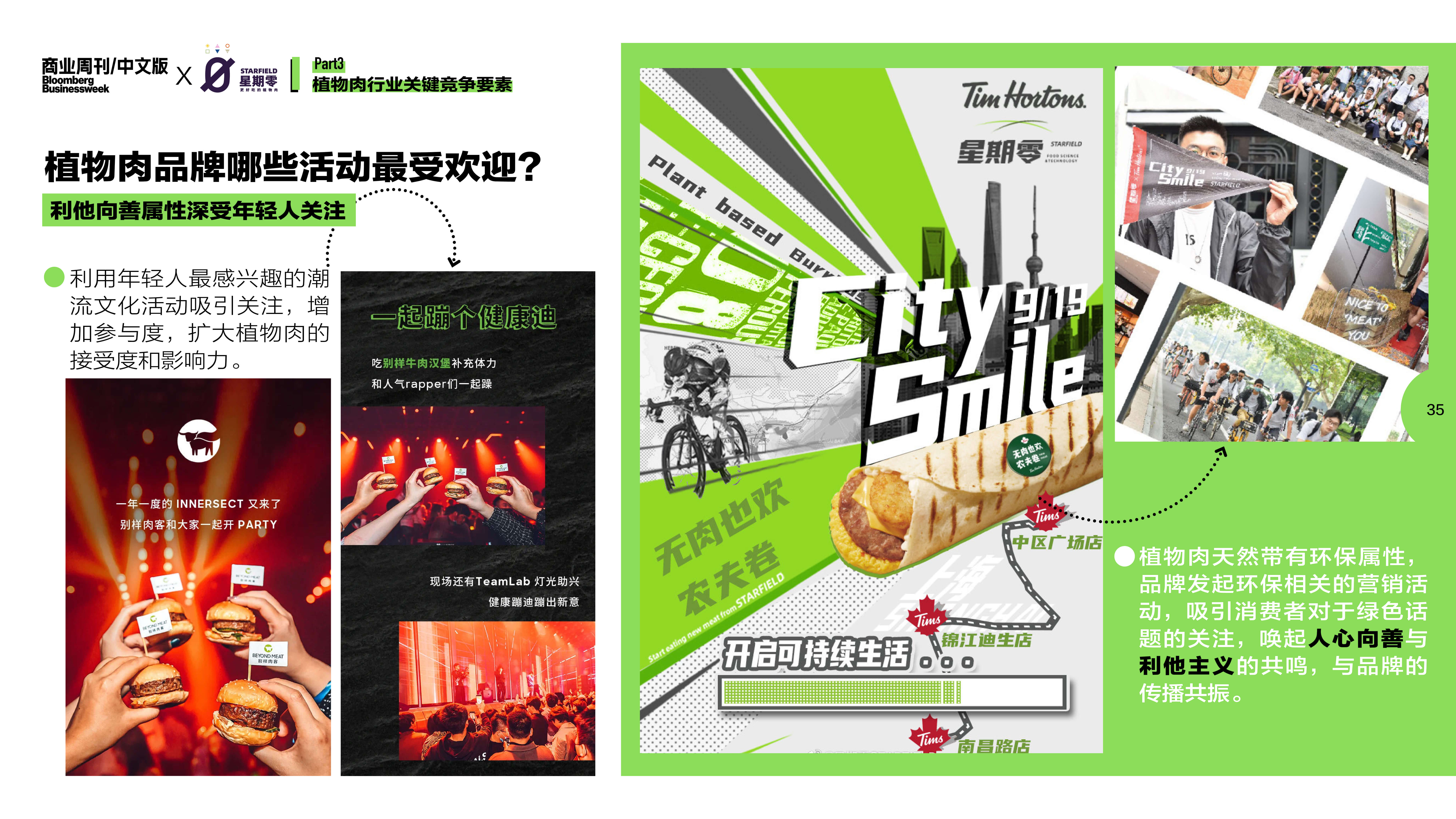

在消费者设想的食用场景中,46.39%是 Wagas、新元素这样的潮流轻食餐厅。而最受欢迎的植物肉品牌活动,是蹦迪、城市骑行这样切入生活方式的联动。

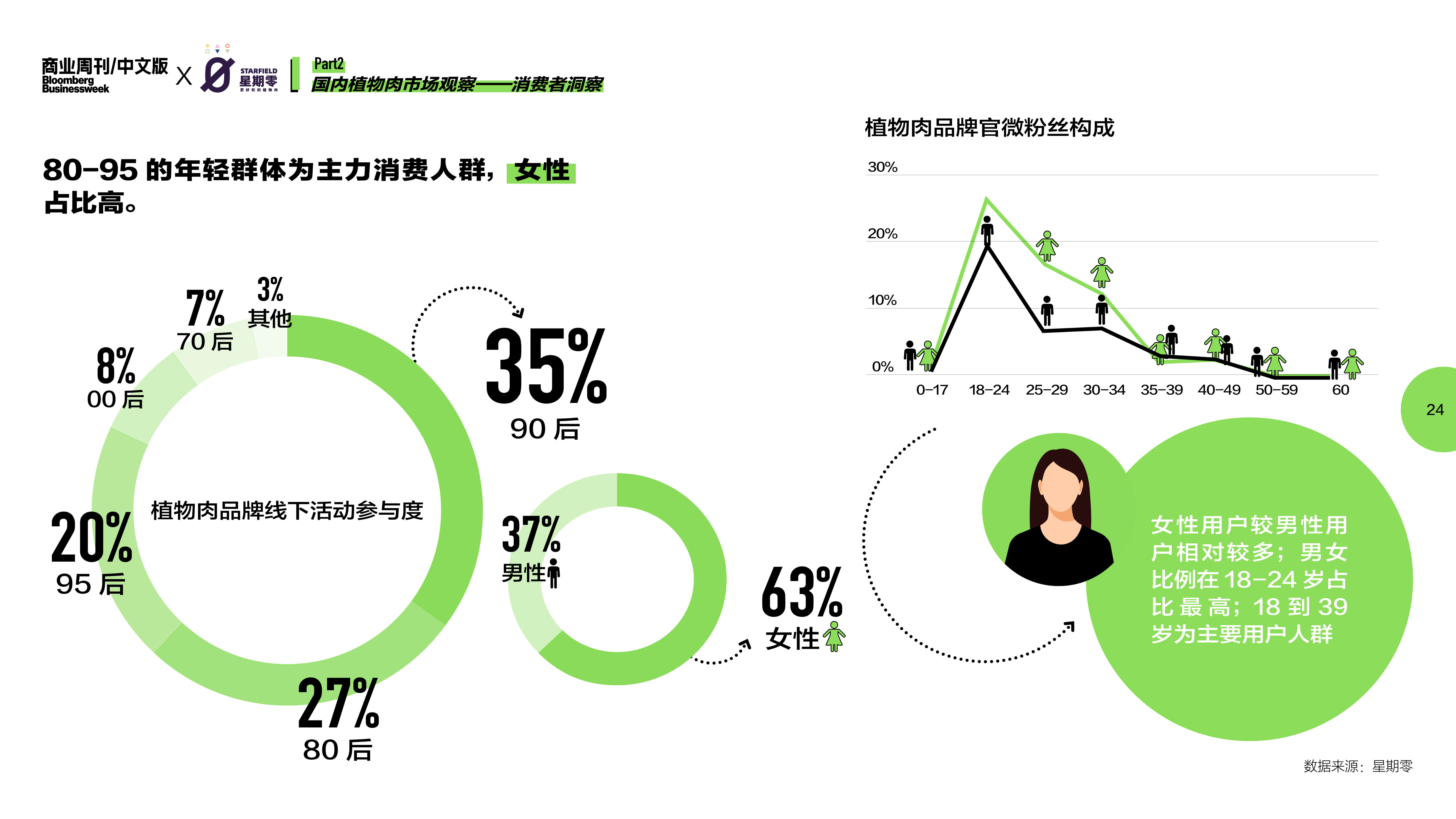

消费者画像中,主要以年轻女性为主,女性消费者占到 63%,90后(包括 95后)占到了 55%。但很有意思的是,在18-24 岁的区间里,男性和女性用户占比最为接近,这意味着 Z世代中男性也越来越有关注植物肉、健康生活的习惯。

目前对于植物肉的消费中,「身材管理」,也就是低脂低卡,是第一位的需求,占到 68.5%。

身材管理、中产、白领、Z世代,这些标签的组合让我们不禁想到,植物肉的未来可能并不是素食主义,而是 lululemon。

换句话说,植物肉未来完全有可能像 lululemon 一样,成为一种都市中产标签。

▴ 《白皮书》中对于消费群体的画像

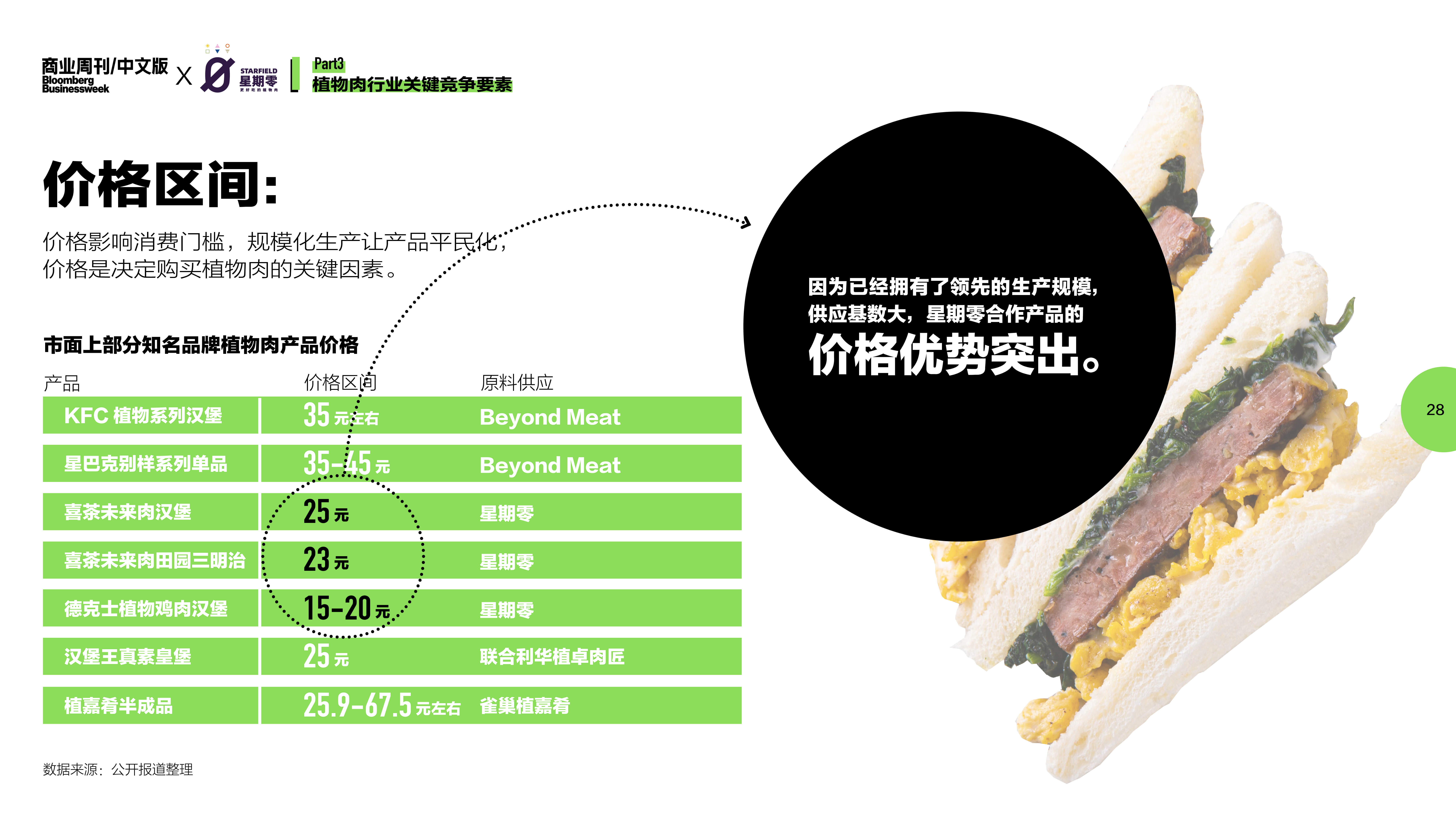

但这也并不代表植物肉也要保持「中产」的消费价格。反之,「价格」是植物肉消费者第二关注的关键词,占到56%。

这里面有很多原因。首先,有真肉的价格作为锚点,如果植物肉的价格还要高于真肉,大众消费者心理上会较难接受,甚至把植物肉的高价看作是「绿色税」。

其次,作为全新的物种,如果价格居高不下,也会极大地拉高第一次尝试的门槛,即使尝试一两次,也会认为植物肉不属于日常消费,而难以真正进入人们的生活。

目前,因为植物肉的研发成本高,生产量还较小,植物肉产品的价格普遍都高于真肉,能够做到持平就已经很难得。

但值得关注的是,在植物肉产品的价位上,中外植物肉企业形成了明显的分层。

Beyond Meat 即使是和快餐 KFC 的合作汉堡,价格也远远超过普通的 KFC 汉堡,达到 35 元一个汉堡左右。Beyond Meat 和星巴克的合作,单品甚至达到 45 元的高价。

中国植物肉品牌则率先降低了植物肉价格,走性价比更高的路线。

比如星期零和德克士合作的植物肉汉堡价格仅在 15-20 元左右。星期零和喜茶的两次合作,第一次在 2020 年,为 25 元的未来肉汉堡,最近在 2021 年的第二次合作,单价甚至还有所降低,为 23 元的未来肉三明治。

星期零能够降低价格,主要还是通过规模化的生产效应,降低成本。

回过头来分析星期零的本地作战策略也就很清晰了:

通过快速、频繁的多次联名(超过 100 多个品牌),迅速扩大产能,形成规模效应,降低价格。再以让普通人也可以接受的价格切入市场,来快速触达尽可能多的消费者,扩大用户群体,以抢占先机。根据《白皮书》披露,星期零目前的可利用产能已经达到 5 万吨。

写在最后

回到开头的三个问题:

1、中国的肉类缺口大吗?

2、拥有最多植物肉专利的品牌是哪个?

3、素食主义者是目前植物肉消费的主力人群吗?

大家最开始的回答正确率如何,可以留言告诉我们。

这篇《2021中国植物肉行业洞察白皮书》对于 2020 年的植物肉市场做了较为全面的整理,也给出了不少让人意想不到的答案。

品牌星球在 2021 年还会持续关注以下几点:

1、拥有更多资源、囤了最多专利的雀巢,将会如何发力植物肉市场?

2、不少传统代工厂或供应商也正在推出自己的植物肉品牌,比如品牌星球接触到的「植爱生活」。在供应链和渠道较占优势的这些品牌,又将如何开拓市场,将植物肉大众化?

3、紧盯中国市场,但尚且因为政策原因无法进入的 Impossible Foods,在 2021 年能否进入?进入后又将如何改变中国植物肉的竞争格局?

4、以星期零为代表的中国本土植物肉品牌在 2020 年利用本土优势、市场空白,可以说打了一场漂亮的抢滩之仗。然而,留给中国本土植物肉的时间不多了,未来中国植物肉品牌还将如何面对海外巨头的竞争?BRANDSTAR

0 个评论