极光大数据: 2018 年电商行业研究报告

极光大数据发布《 2018 年电商行业研究报告》,结合电商大数据以及电商用户调研数据,从行业运营情况、用户评价、用户粘性、用户价值、双十一情况、用户画像等多个方面综合分析电商行业的情况。本报告定义的电商是狭义的电商概念,即消费者通过互联网进行一手商品购买的平台,不含 B2B 和二手交易。

一、行业运营情况

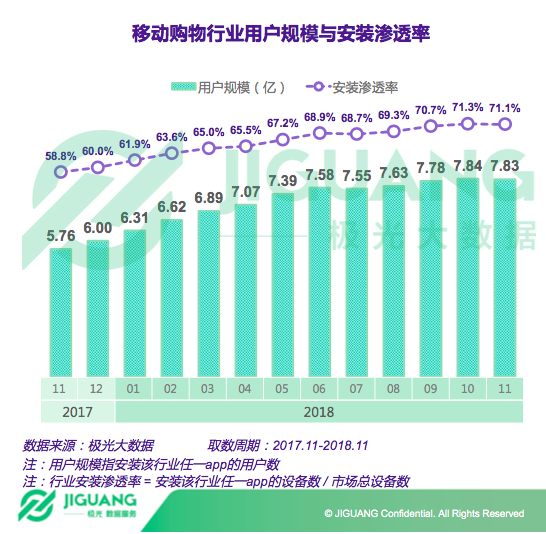

移动购物行业规模与渗透率

移动购物行业用户规模近 8 亿

移动购物行业用户规模和渗透率在过去一年内快速增长,用户规模增长 2 亿至 7.83 亿,渗透率增长超过 10 个百分点,已超过 7 成

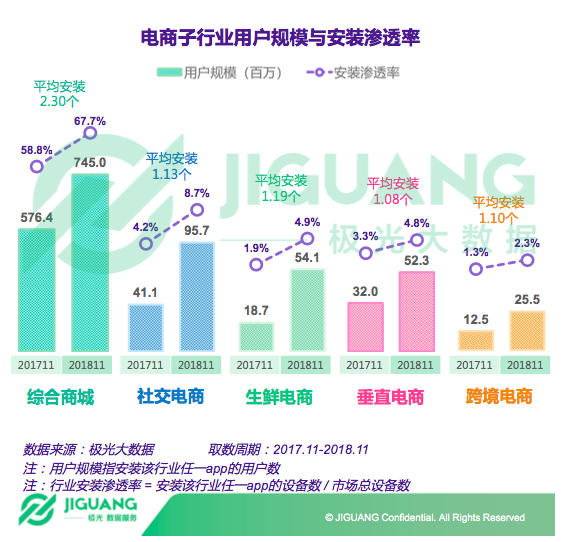

电商子行业规模与渗透率

综合商城规模庞大,其它电商子行业规模小但发展迅速

综合商城渗透率过去一年增长近 9 个百分点,达 67.7%,用户规模达到 7.45 亿,是电商行业中发展最早、规模最大的子行业

其它电商子行业在过去一年迅速发展,社交电商渗透率和用户规模增长一倍,生鲜电商的用户规模甚至增长两倍

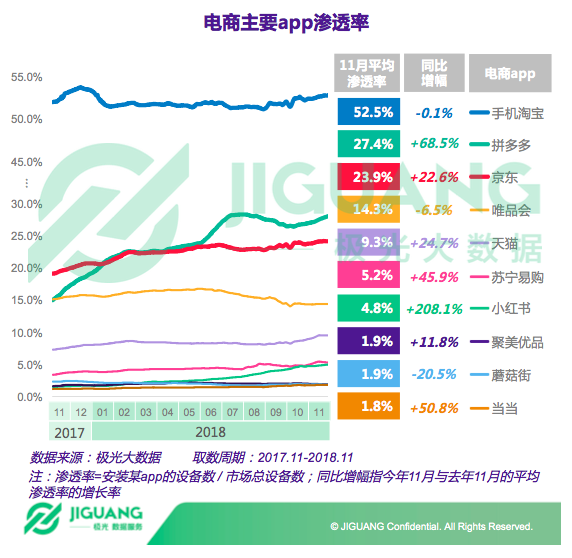

主要 app 渗透率

手机淘宝的渗透率最高,小红书增速最快

手机淘宝渗透率达 52.5%,拼多多渗透率为 27.4%,京东渗透率为 23.9%

多数电商 app 的渗透率在过去一年内都有所增长,其中小红书同比增速最高,增长达两倍,拼多多也取得较大增幅,增长 68.5%

主要 app DAU

手机淘宝月均 DAU 接近 2 亿

拼多多和小红书的月均 DAU 在过去一年持续增长,11 月同比增长均为两倍左右,拼多多 11 月 DAU 超 6 千万,小红书突破 1 千万

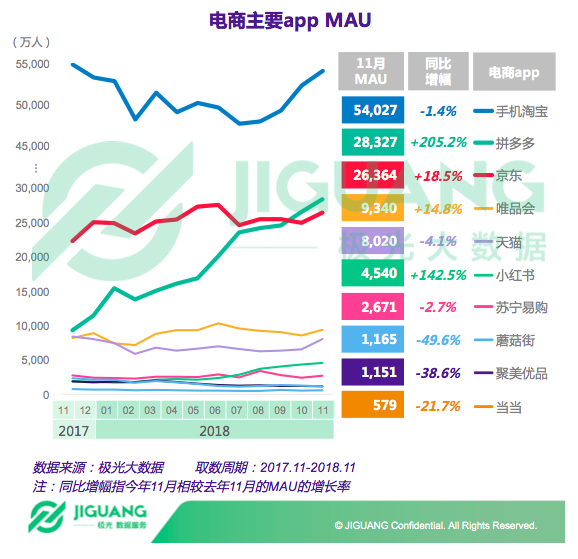

主要 app MAU

手机淘宝 MAU 最高

手机淘宝 11 月 MAU 最高,达 5.4 亿,拼多多和京东以 2.8 亿和 2.6 亿分列二三

拼多多和小红书同比增速最高,分别增长 2 倍和 1.5 倍左右,而淘宝基本跟去年持平

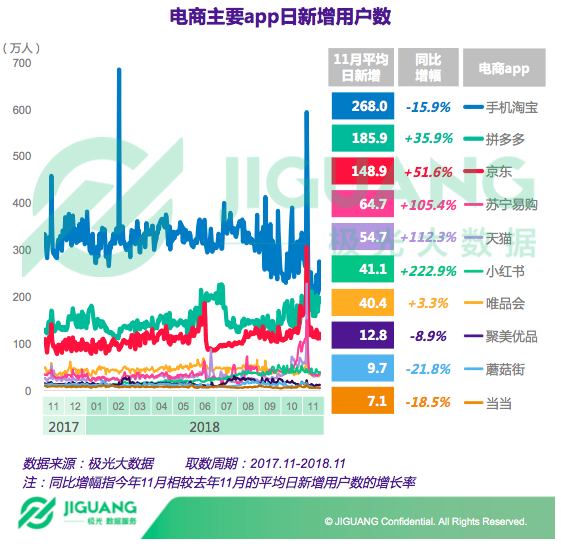

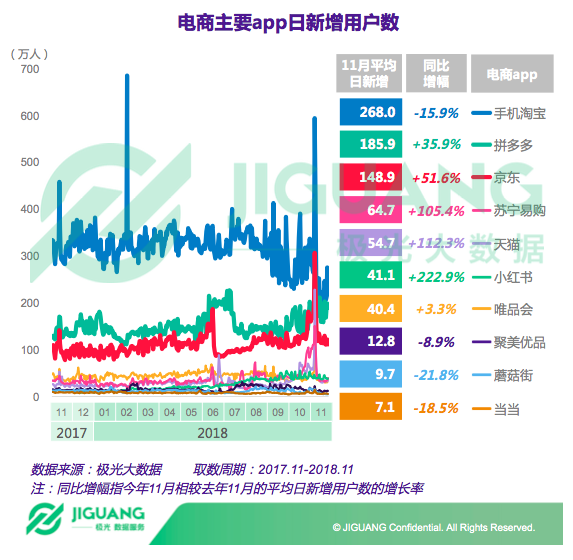

主要 app 日新增用户数

小红书、天猫和苏宁易购的同比增速较快

手机淘 11 月平均日新增用户数达 268 万,虽然双十一峰值超过去年,但节后新增用户数下降明显,因此 11 月均值低于去年同期

小红书、天猫和苏宁易购的同比增速较快,小红书同比增长 2 倍左右,天猫和苏宁易购同比增长 1 倍左右

主要app新增用户留存率

拼多多新增用户 7 天留存率最高

电商主要 app 新增用户 7 天留存率均在六七成左右,其中拼多多最高,为 77.3%,蘑菇街和天猫次之,分别为 75.2% 和 75%

二、用户评价与粘性

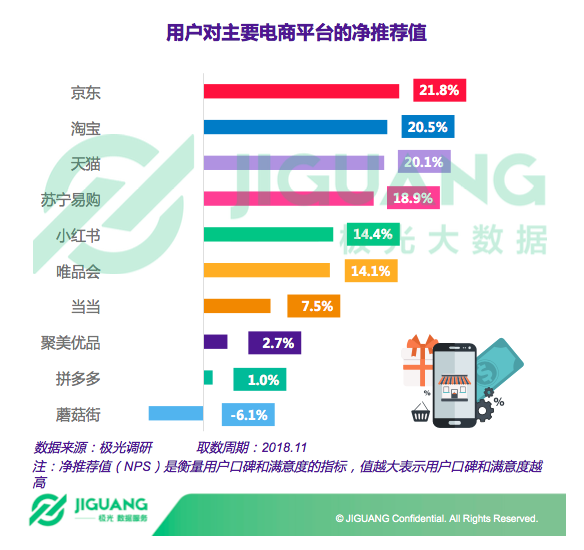

电商平台的净推荐值(NPS)

京东、手机淘宝、天猫的净推荐值最高

京东、手机淘宝、天猫的净推荐值最高,均达 20% 以上,说明这三个平台的用户口碑最好,苏宁易购紧随其后,净推荐值为 18.9%

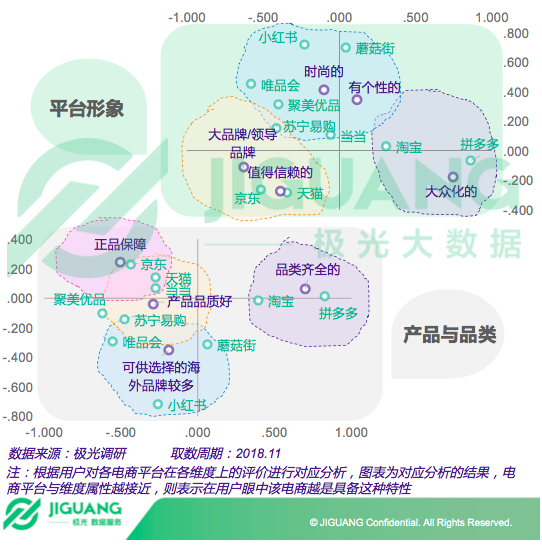

电商平台形象与品类评价

在用户眼中,淘宝和拼多多是品类齐全的大众化品牌

平台形象方面,用户认为淘宝和拼多多是大众化的,京东和天猫是值得信赖的大品牌/领导品牌,而其它主流电商平台如小红书等是时尚的、有个性的

产品和品类方面,用户认为淘宝和拼多多是品类齐全的,京东、天猫、当当、苏宁易购的产品品质好、有正品保障,而唯品会、蘑菇街和小红书的海外品牌选择多

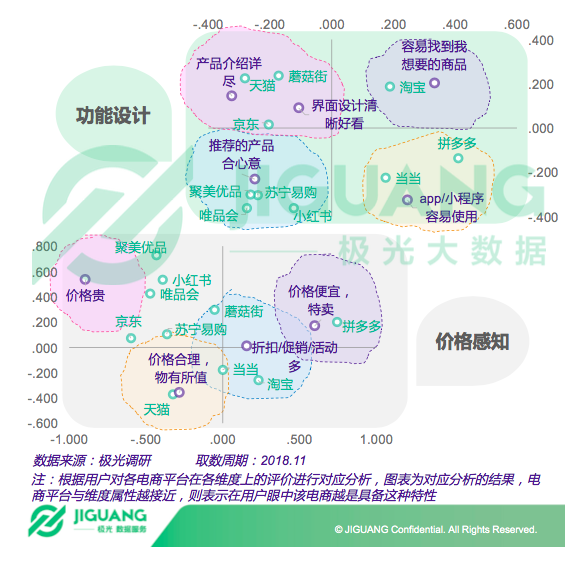

电商平台功能与价格评价

拼多多的商品最便宜,京东相对较贵

功能设计方面,用户认为京东、天猫和蘑菇街的产品介绍详尽、界面清晰好看,而聚美优品、苏宁易购、唯品会、小红书在产品推荐方面更符合其心意

价格感知方面,用户认为拼多多的商品最便宜,天猫价格合理、物有所值,当当和淘宝的促销类活动比较多,京东价格较贵

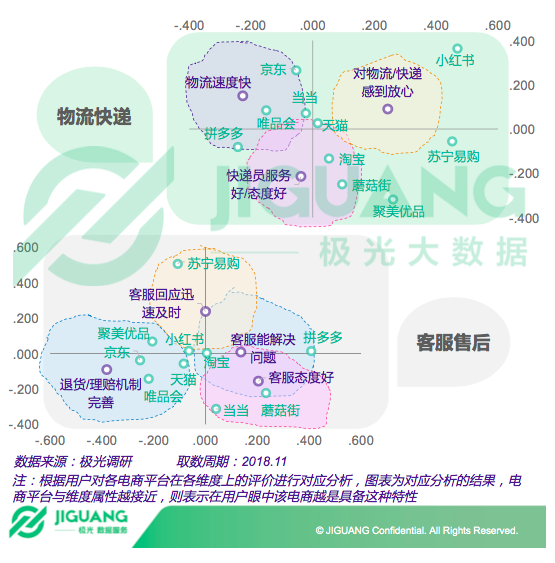

电商平台物流与售后评价

用户对物流快递不放心

物流快递方面,没有任何一家电商平台的物流快递能使用户感到完全放心,用户认为京东、唯品会、拼多多、当当的物流速度较快,而淘宝、天猫、蘑菇街的快递员服务较好

客服售后方面,用户认为京东、唯品会、聚美优品和天猫的理赔机制完善,淘宝、拼多多的客服能解决问题,当当和蘑菇街的客服态度好

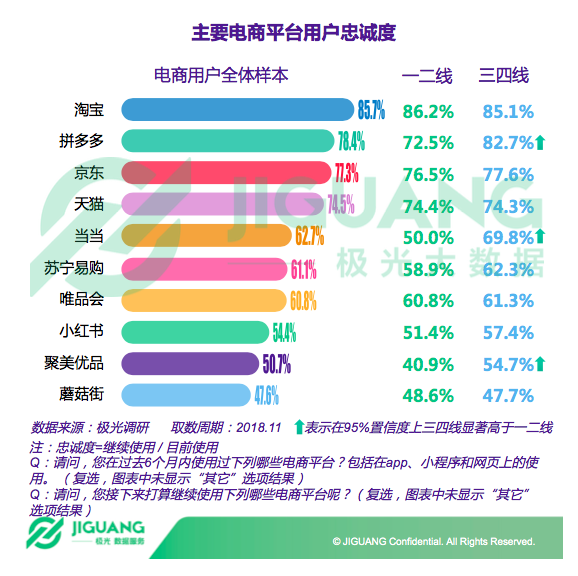

用户忠诚度

淘宝用户忠诚度高达 85.7%

电商平台间的用户忠诚度差距较大,其中淘宝用户的忠诚度最高,超过 8 成,拼多多、京东和天猫用户的忠诚度在 7 成以上

三四线城市用户在拼多多、当当、聚美优品的忠诚度显著高于一二线用户,其它电商平台的用户忠诚度没有城市等级上的差异

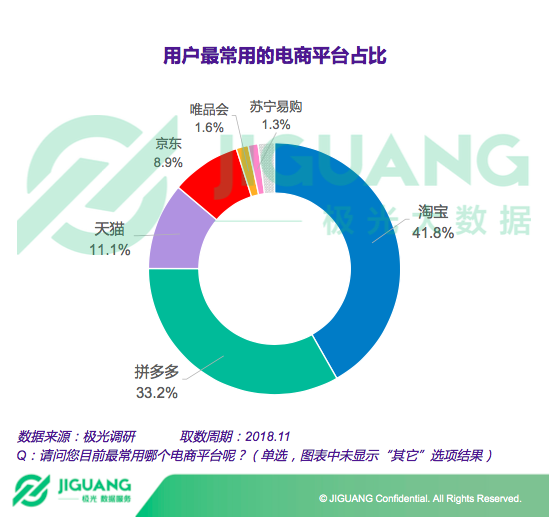

最常用的电商平台

淘宝和拼多多是用户最常用的电商平台

淘宝和拼多多处于第一梯队,41.8% 的用户最常用淘宝,33.2% 的用户最常用拼多多

天猫和京东处于第二梯队,11.1% 的用户最常用天猫,8.9% 的用户最常用京东

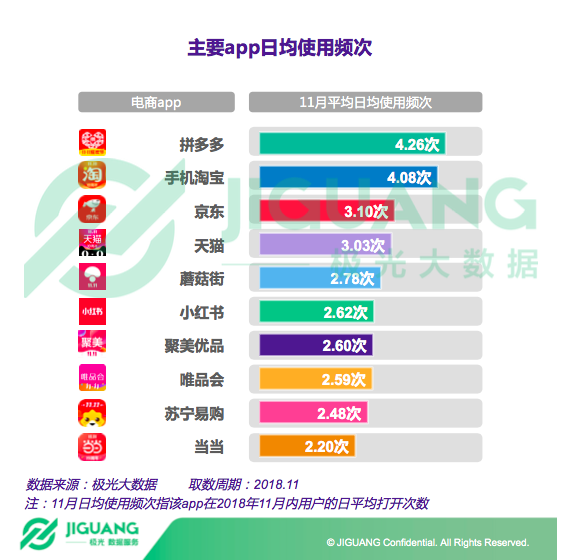

主要 app 使用频率

拼多多和手机淘宝用户日均使用超过 4 次

用户使用拼多多和手机淘宝最为频繁,日均使用频次超过 4 次

京东和天猫用户日均使用 3 次左右,其它app使用频次均不到 3 次

主要 app 使用时长

手机淘宝和拼多多的用户日均使用时长超过 20 分钟

主要电商 app 的用户日均使用时长差异较大,手机淘宝、拼多多的使用时长较长,超过 20 分钟,小红书、蘑菇街、聚美优品和天猫的使用时长中等,为 15-16 分钟,其它 app 的使用时长较短,为 10 分钟或以下

三、用户价值分层

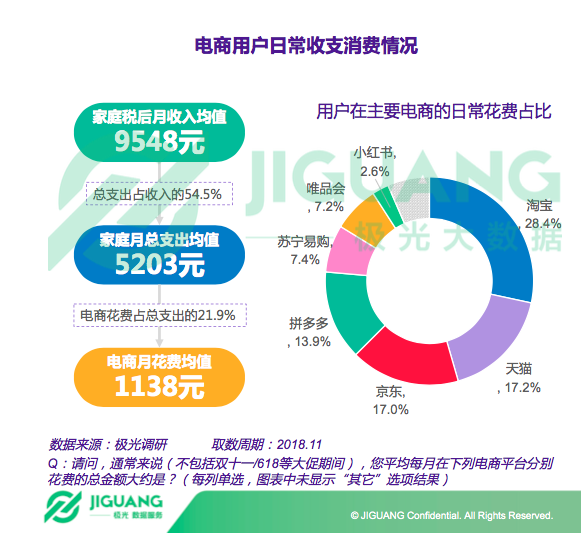

电商用户收支消费情况

电商用户月均花费 1138 元,占家庭支出的 21.9%

电商用户家庭每月在电商上的花费占家庭总支出的 21.9%,电商购物已成家庭日常消费的重要一环

在主要电商平台的花费上,淘宝占比最高,达 28.4%,天猫和京东占比为 17% 左右,分列二三,拼多多以 13.9% 的占比排在第四位

极光用户价值分层模型

根据用户价值进行分层

极光用户价值分层模型根据电商用户最近一次的使用时间、月均使用频次、月均下单次数、月均消费金额进行建模,将用户群体进行分层,最终得到六类主要用户,以反映电商平台用户的价值以及健康程度

核心 VIP 用户是用户群体中消费力和粘性最强的群体,需精心呵护;低价值活跃用户虽然消费不高,却是贡献 app 活跃度的主要群体;高价值不活跃用户应重点提高其活跃程度;而高价值流失用户需要挽回

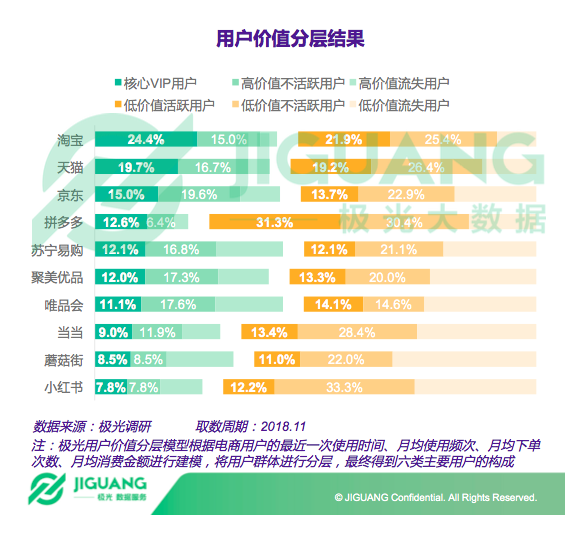

用户价值分层

淘宝的核心 VIP 用户占比最高

淘宝和天猫在用户维系方面做得较好,贡献主要消费金额的核心 VIP 用户占比较高,同时,高价值流失用户占比较低

拼多多的低价值用户占比较高,其中低价值活跃用户占比三成

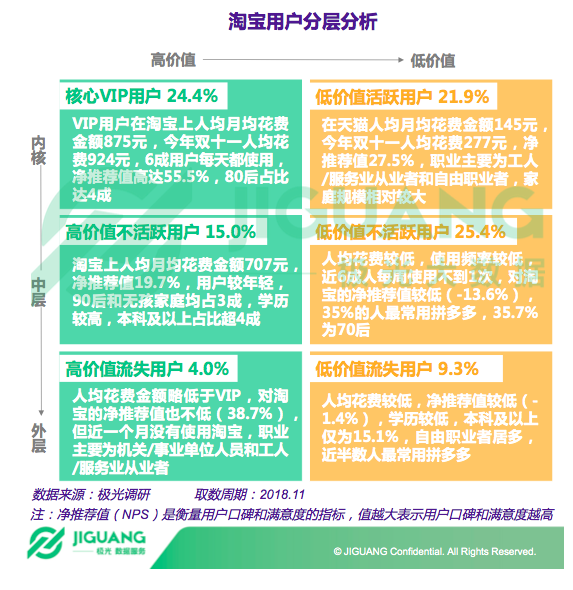

淘宝用户分层分析

淘宝的核心 VIP 用户花费金额高,使用频繁,对淘宝的评价高

淘宝的核心 VIP 用户占比达 24.4%,为主要电商 app 中最高,此部分用户人均月均花费达 875 元,同时,低价值活跃用户比例达 21.9%,表明淘宝在客户维护上做得较好

淘宝处于流失状态的客户占比较低,仅为 13.3%

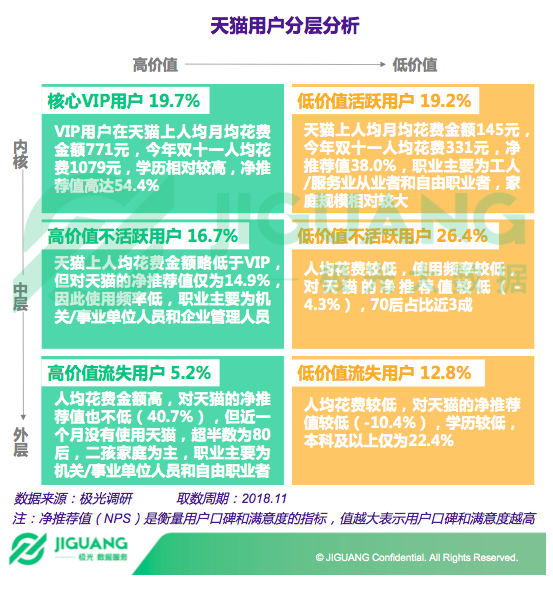

天猫用户分层分析

天猫核心 VIP 用户人均月均花费 771 元

与淘宝的情况类似,天猫对客户的维护做得比较好,高价值流失用户和低价值流失用户的占比较低,因此重点应该放在提升高价值不活跃用户的评价和活跃度,以及提升低价值活跃用户的花费金额

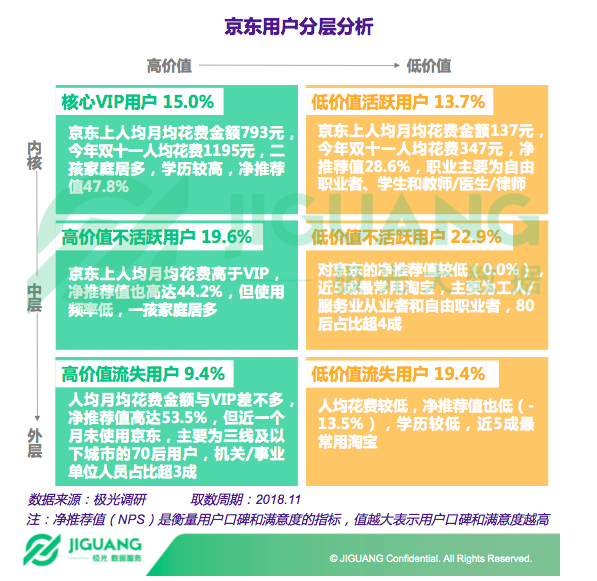

京东用户分层分析

高价值用户对京东评价较高,但活跃度不够

高价值用户对京东的净推荐值较高,但其中不活跃用户占比达 19.6%,流失用户占比达 9.4%,京东的重点应该放在这块用户的维护上

低价值用户中,不活跃用户和流失用户占比也较大

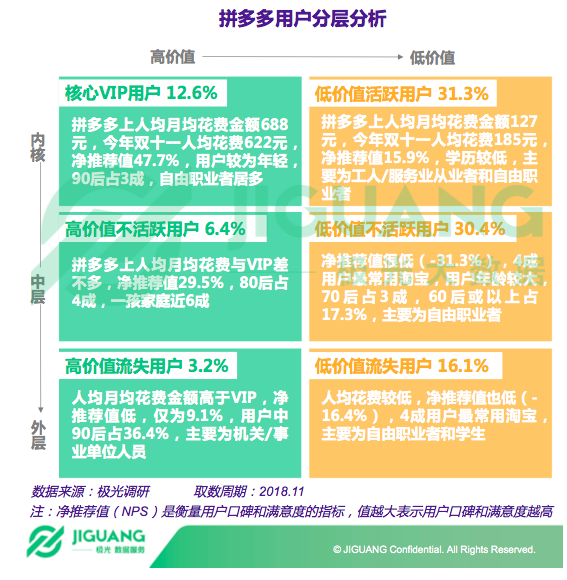

拼多多用户分层分析

拼多多高价值用户占比少,VIP 用户人均花费相对其它电商平台也较低

拼多多高价值用户总共占比仅略高于 2 成,其人均花费也低于其它电商平台

拼多多用户中,低价值活跃用户和低价值不活跃用户的占比均为 3 成,且低价值不活跃年龄较大,主要由 70 后和 60 后组成,对拼多多的净推荐值很低

四、双十一分析

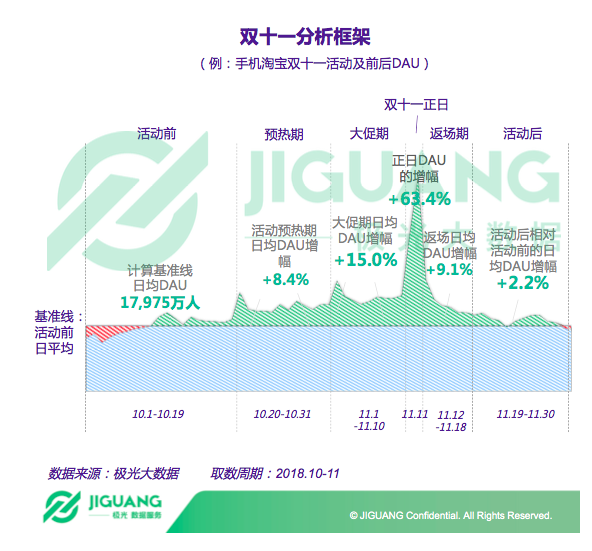

双十一分析框架

将双十一活动分解为各环节,评估每个环节的效果

将双十一活动及其前后时期分解为活动前、预热期、大促期、双十一正日、返场期、活动后六个部分

选取活动前的 10.1-10.19 计算日均基准线,然后计算活动各环节相对基准线的增幅,以评估各环节的效果

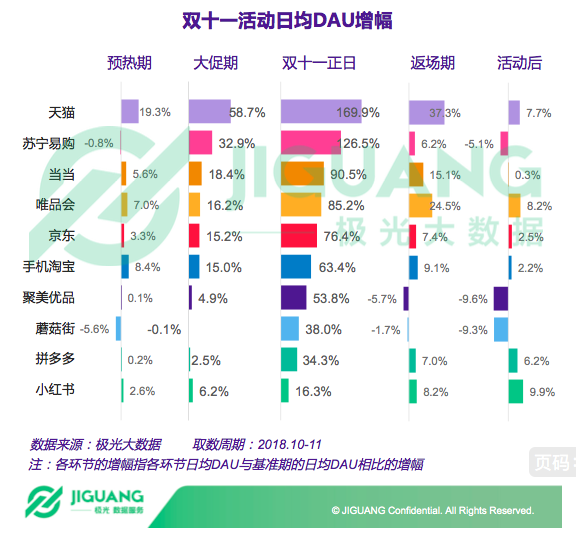

双十一活动日均 DAU 增幅

天猫在双十一期间日均 DAU 增幅最高

天猫在双十一的大促期、正日和返场期的日均 DAU 增幅均最高,表明天猫的双十一运营做得较好;苏宁在大促期和双十一正日的增幅排第二,但在返场期增幅较低

当当和唯品会在双十一正日和返场期做得不错,但大促期表现一般

手机淘宝在各环节增幅均中规中矩,可能与其 DAU 基数较大有关

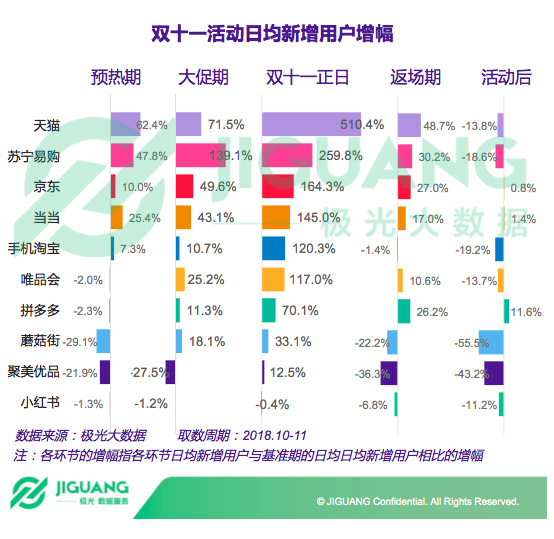

双十一活动日均新增用户增幅

天猫在双十一当天日均新增用户数增长 5 倍

与对 DAU 的影响不同,双十一的拉新作用从预热期就开始,而活动后大多数电商 app 均有不同程度的拉新下滑

天猫在双十一正日表现最好,苏宁易购在大促期表现最好,京东和当当次之

部分 app 在双十一期间没有明显的拉新效果,甚至有一定的下滑,可能是受竞品强势拉新的影响

双十一电商平台净推荐值(NPS)

双十一期间天猫和淘宝的净推荐值有所提高

用户对各电商平台的净推荐值在双十一期间有向天猫和淘宝集中的趋势,其它电商平台的净推荐值变化不大,少数电商平台的净推荐值有所下降

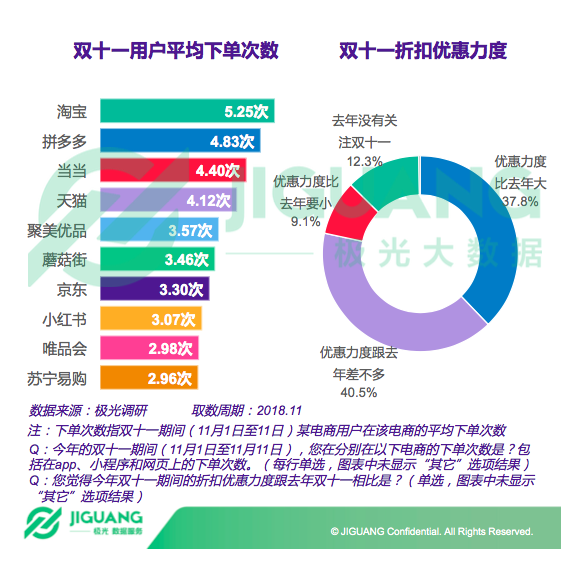

双十一用户平均下单次数 & 优惠力度

淘宝用户双十一平均下单次数高达 5 次

淘宝用户平均下单次数最高,超过 5 次,拼多多、当当和天猫用户平均下单次数超过 4 次

4 成用户认为今年双十一折扣优惠力度跟去年差不多,超1/3的用户认为比去年优惠力度大

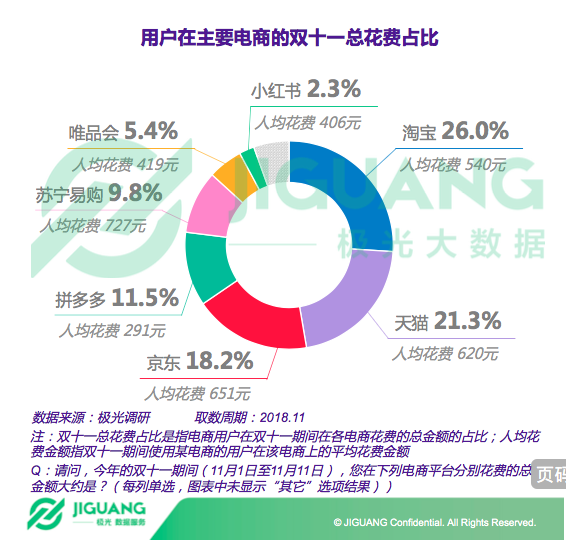

双十一用户花费

双十一期间用户在淘宝和天猫的花费接近主要电商总花费的一半

用户双十一期间在淘宝的花费比重达 26.0%,在天猫的花费比重达 21.3%,两者合计接近 5 成,在京东的花费紧随其后,占比为 18.2%

苏宁易购用户在双十一期间的人均花费最高,达 727 元,京东用户的人均花费为 651 元,其客单价高可能与平台的家电、3C 品类较为强势有关

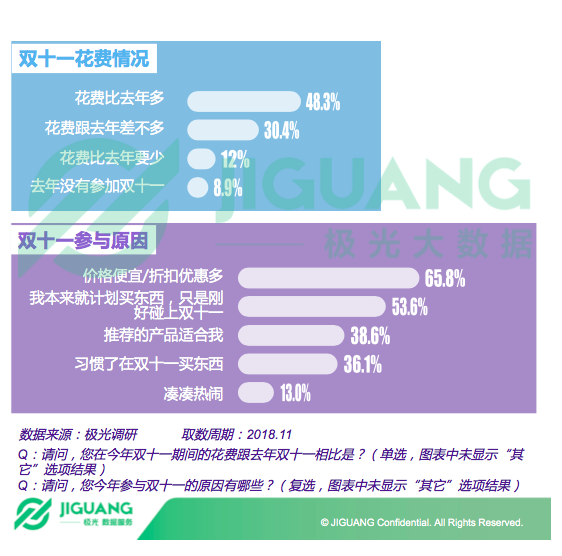

双十一花费情况与参与原因

双十一花费情况与参与原因

近半数用户双十一期间花费比去年多

总体来看,今年双十一期间电商用户花费高于去年,其中近 5 成用户表示其花费比去年多,3 成用户花费跟去年差不多

用户参与双十一主要原因就是折扣优惠,占比 65.8%,其次是原本就计划买东西,占比 53.6%

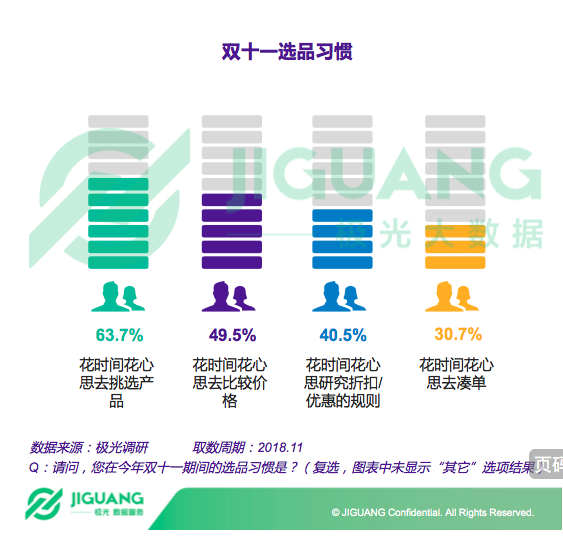

双十一选品习惯

用户主要花时间在挑选产品上

超 6 成用户将时间和心思主要用于挑选产品,近 5 成用户花时间和心思比较价格,4 成用户研究折扣/优惠规则,愿意花时间去凑单的人仅为 3 成

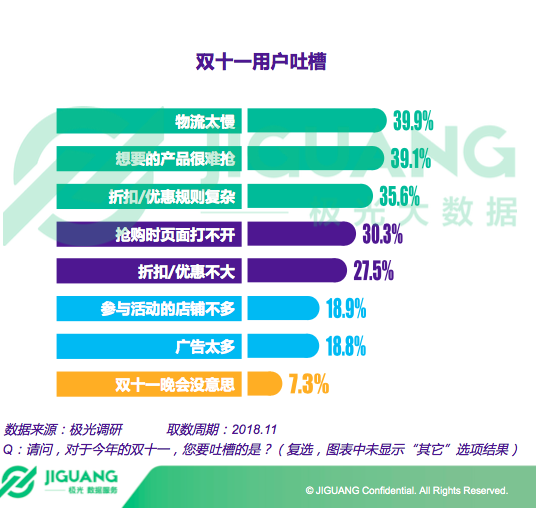

双十一用户吐槽

用户主要抱怨物流太慢和东西难抢

近 4 成用户吐槽物流太慢和东西难抢,35.6% 的用户吐槽折扣/优惠规则复杂

3 成用户抱怨抢购时页面打不开,近 3 成用户觉得折扣/优惠力度不大

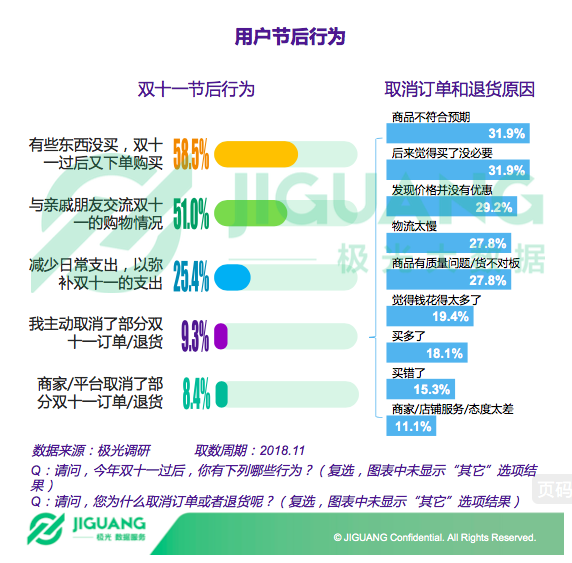

节后行为

继续买东西和交流双十一战果是用户最主要的节后行为

近 6 成用户在双十一过后又下单购买商品,5 成用户与亲戚朋友交流双十一的战果,1/4 的用户会减少日常支出来弥补双十一的支出

不到 1 成的用户在双十一过后主动取消了订单或者退货,主要原因有:商品不符合预期、觉得买了没必要、发现价格并不优惠

五、用户画像

行业用户画像

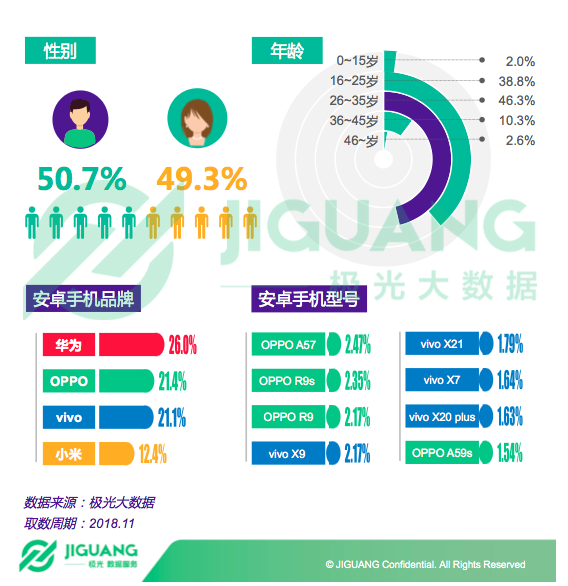

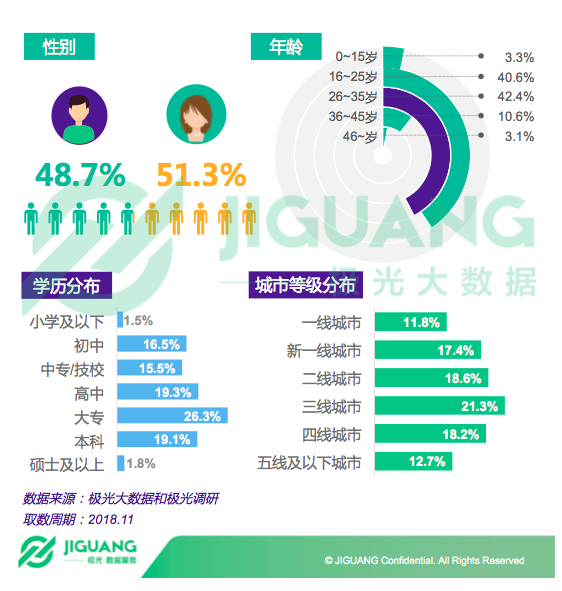

电商用户性别比例较为平衡,以 16-35 岁为主

电商用户 16-35 岁占比达 85.1%,最爱用华为手机,OPPO 和 vivo 也受到相当程度的欢迎

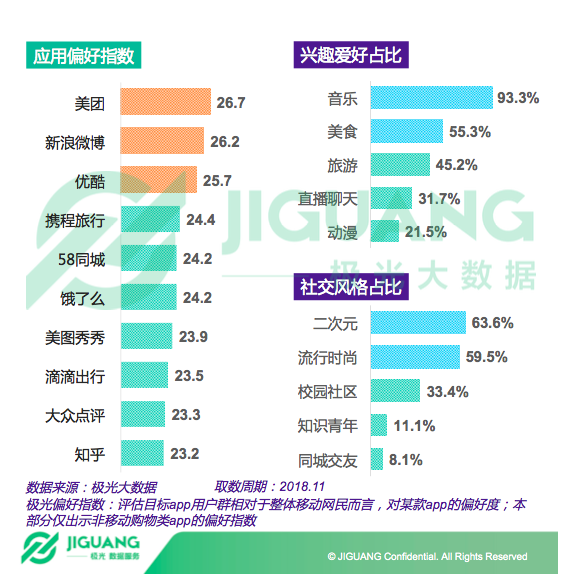

行业用户 app 偏好与兴趣爱好

电商用户偏好美团、新浪微博和优酷

电商用户最主要的兴趣爱好是音乐,占比达 93.3%,美食占比 55.3%

电商用户的社交风格主要为二次元和流行时尚,占比为 6 成左右

行业用户地理位置分布

电商用户三线及以上城市占比略高于全体网民

省区方面:广东省一枝独秀,江苏省、河南省和山东省的电商用户占比紧随其后

城市方面:北上广深重庆占比略为领先

区域方面:华东地区占比达 3 成,今年华东、华南和西南的占比略有上升

手机淘宝用户画像

女性用户占比略高,略为年轻

与行业用户整体相比,手机淘宝用户在女性用户、16-25 岁年轻用户、一线城市用户等方面占比相对较高

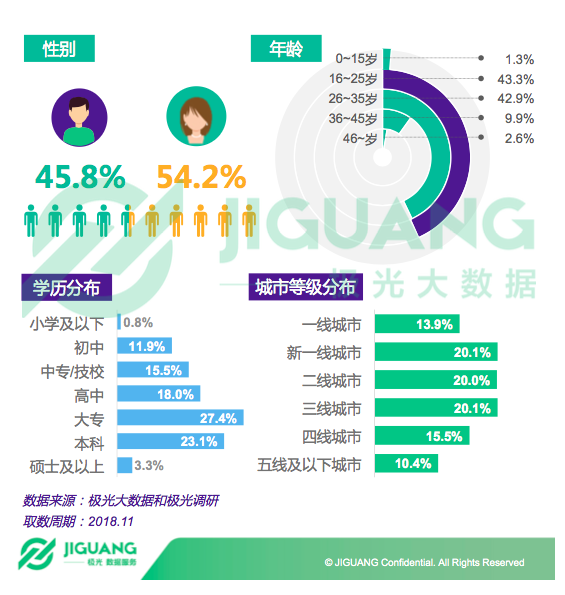

天猫用户画像

近 2/3 为女性用户,年龄略高,学历更高

天猫用户以女性为主,占比近 2/3,用户年龄略高于行业整体

天猫用户学历较高,本科及以上占比达 33.7%,显著高于行业整体,一线城市的占比也明显更高

拼多多用户画像

学历较低,四五线城市占比略高

拼多多用户男女占比较为接近,年龄分布与行业整体相比略为年轻

拼多多用户学历相对行业整体要更低,在四五线城市的占比也略高于行业整体

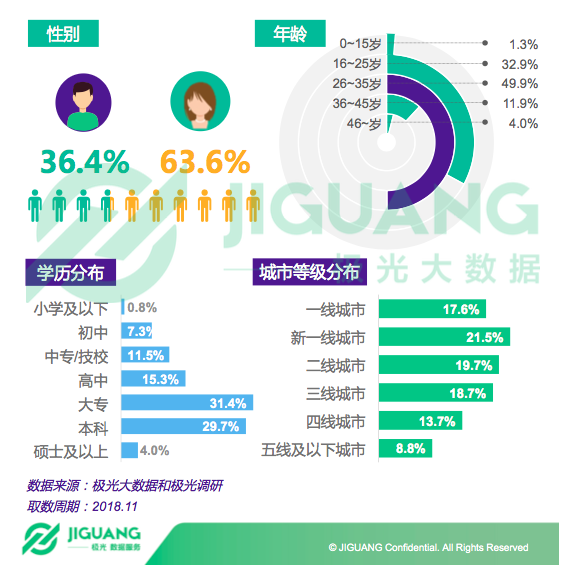

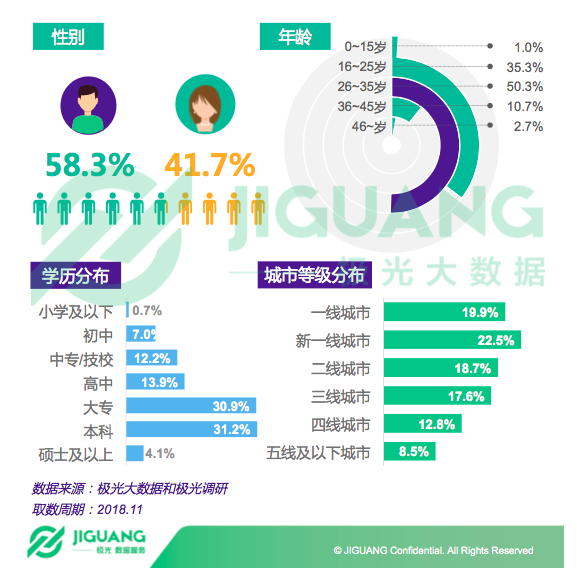

京东用户画像

男性高学历用户居多,半数用户 26-35 岁

京东男性用户占比较多,半数用户年龄在 26-35 岁

京东用户学历较高,本科及以上学历的用户占比显著高于行业整体

京东用户集中在一线和新一线城市,两者占比超过 4 成

唯品会用户画像

女性用户占比多,学历较高

唯品会女性用户超过 6 成,学历较高,本科及以上用户占比达 36.2%

年龄分布和城市等级分布与行业整体较为类似,16-35 岁用户占比达 85%,各城市等级分布较为平均

0 个评论