海外美妆品牌持续入华,成分护肤还能如何创新?

海外美妆品牌入华近年已算不上什么新的现象:从欧洲的药妆,到韩国美妆的风靡,再到日系的美妆热,其中不乏一些之前在国内名气不大的品牌,在进入中国后转身成为了「当红辣子鸡」,比如说有在 2016 年走红的「安瓶」护肤热潮,让西班牙美妆 ISDIN、MartiDerm 火了一把;来自法国的药妆雅漾、贝德玛也成为了各大代购的明星带货产品。

而从 2019 年下半年起,这些来自海外的新势力爆发趋势愈发明显:蕾哈娜的美妆品牌 Fenty Beauty、资生堂旗下的醉象Drunk Elephant、美妆潮牌 Too Faced、高端天然护肤品牌 Tatcha 等纷纷进入中国市场。

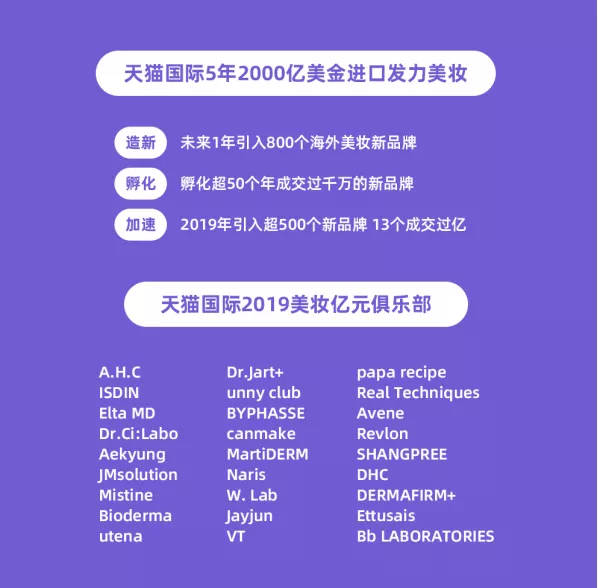

据天猫国际公布,光是美妆领域,2019 年就有 120 个海外彩妆品牌首次进入中国市场,其中有 26 个销售额过亿元(仅天猫渠道),韩国品牌数量位列第一、日本和欧洲品牌紧随其后。

近期,品牌星球接触到一个例子是联合利华旗下的日系原液护肤品牌「渡美TUNEMAKERS」。

此前,渡美在国内代购圈小有名气,凭借原液护肤的概念和高性价比在国内很受欢迎。2019 年,联合利华收购其母公司 Rafra,加大渡美在华推广力度。

近期一个明显的改变是:收购后的渡美在华的市场策略、品牌内容和形象都得以重塑和换新,上升的势头也很快,今年 4 月渡美重新开业天猫旗舰店后,紧接着在 618 做到了天猫国际精华品类第三名。

成分党迎来 2.0 时代

「渡美TUNEMAKERS」并不是一个全新的品牌,而是由母公司 Rafra 孵化,于 2006 年在日本上市,过往 15 年在日本本土已经积累了一番名气和口碑,旗下主打的产品之一——「神经酰胺200原液精华」在 2014、2015 年连续获得 COSME 大赏第一。

品牌在日本已入驻 600 多家线下渠道,在 LOFT、Plaza、Tokyu hands 等百货商超都有销售,在表参道也开有一家旗舰店。

在中国,渡美因大量的海外代购和垂直类的美妆内容获得关注。「高性价比」、「成分护肤」和「原液护肤」是提及到渡美最常出现的关键词。

说到成分护肤的概念,在国内早已不算陌生,HomeFacialPro、The Ordinary 品牌的大热带动了成分护肤的普及和推广,消费者愈发细分和专业化。一些基础性护肤品牌和美妆大牌也开始在产品中引入成分的概念。

突出某个成分的功效性成为了市面上的主流打法:玻尿酸、氨基酸、烟酰胺、神经酰胺等化学成分词语越来越多出现在消费者沟通的文案中,而不止停留在配料表上。

这些词语在消费者眼中逐渐被视为是某些功效的代名词,比如说玻尿酸之于补水、果酸之于去闭口和焕肤、烟酰胺之于美白亮肤。

相关阅读:均价不到 100 元的 The Ordinary 给美妆品牌带来了哪些启发?

▲ HFP 和 The Ordinary 均主打成分概念

▲ HFP 和 The Ordinary 均主打成分概念

同样主打成分护肤概念,渡美的差异点在于以「原液精华专家」的定位作为品牌亮点。

何为原液精华?

简要来说,从成分和纯度上来看,原液精华相比于普通精华,成分更加精纯和高效,主打「质地呈轻薄水状」,更利于肌肤吸收。浓度精准,不刺激肌肤,连敏感肌也能使用。

▲ 渡美官方发布的科普图,介绍了原液的概念

▲ 渡美官方发布的科普图,介绍了原液的概念

「原液护肤」的概念由渡美创始人松岗润最早提出。他发现护肤需求因人而异,没有一件产品或是一种精华能满足所有肌肤问题,所以针对几大常见的肌肤问题,包括衰老细纹、痘痘黑头、毛孔粗大、敏感泛红等问题,渡美针对性推出了不同种类的原液产品。

这样的成分特性和品牌定位也相应塑造了渡美在产品端的差异化:

- 成分配方主打精简、精纯:每款原液只含一种活性成分,无香精色素、酒精、增稠剂、矿物油等有害物质添加,浓度更高,成分纯粹;而市面上的精华会使用复配成分,有效成分低;

- 温和、适合敏感肌使用:渡美产品配方更温和中性,表示不一味追求高浓度,适合敏感肌使用,可以解决敏感肌的各种护肤诉求;市面上很多高浓度精华,敏感肌或不耐受肌肤需谨慎使用;

- SKU 丰富,可灵活搭配,不再是一瓶解决多种肌肤问题:总共有 48 种原液精华,每种原液主打不同功效,围绕针对六种肌肤问题;在使用方式上,原液精华既可以单独作为水、乳、精华等使用,也可以和其他护肤品搭配叠加使用。产品的自由搭配和组合性更高。

▲ 渡美产品 SKU 丰富,围绕六种肌肤问题,消费者沟通和产品结构很清晰

▲ 渡美产品 SKU 丰富,围绕六种肌肤问题,消费者沟通和产品结构很清晰

以「原液护肤」概念升级成分护肤,做到细分的品类创新,这是品牌星球在渡美身上看到的差异化亮点。

渡美是最早提出原液概念的品牌,但如今也不是唯一一家。在中国市场,品牌星球观察到,包括 HomeFacialPro、溪木源、华熙生物旗下的新品牌 BioMeso 都有标注原液类的产品。

但从品牌策略端来看,主要区别在于——渡美是唯一一个可见定位「原液专家」的成分护肤品牌,清晰的品牌定位让「原液」概念在细分品类中更加凸显,通过抢占「原液」的品类认知强化消费者对品牌的认知。

虽然国内成分类和专业功效型化妆品起步晚,发展慢于国外,但在近年成分党的风靡之下,国内成分护肤的概念算作渡过了 1.0 时代,即有了基本的市场普及和教育阶段。

一些品牌,趁着「成分护肤」的趋势抓住了一波红利,但随着「成分护肤」大量涌入市场,也意味着未来在「成分」这个点上的差异化越来越困难了。

五年前,说起神经酰胺、虾青素这样的化学词语或许还能够成为新鲜的热点,以成分的特殊性吸引到消费者的眼球,但如今这样的打法不再那么容易奏效了。

品牌星球也观察到国内一些品牌在成分上新的玩法,比如说国内的美妆品牌 MixX laboratory 就是主打「成分混搭」的概念,用户在基底护肤之外,根据自己的皮肤需求选择不同精华搭配,以混搭的形式满足不同肤质,这点和渡美在原液使用方式和灵活搭配的特点上也很类似。

▲ 主打成分混搭的 MixX laboratory

▲ 主打成分混搭的 MixX laboratory

瞄准细分功效,加重电商平台布局

从护肤功效上来看,国内流行的成分护肤大致可以分为两类:一类偏专业细分,专门针对敏感肌或是屏障肌肤等问题肌肤的功效型品牌,比如说法国的理肤泉、雅漾,本土的薇诺娜、玉泽都是典型的代表,以温和、舒敏修复为主要特点。

第二类则不突出某个细分功效,而是专注在单个成分的概念沟通,覆盖多种功效类产品,比如说 HomeFacialPro 和The Ordinary,每一瓶主打一种成分,产品名即成分名,例如以乳糖酸、烟酰胺、虾青素作为原液产品名称,不同产品对应美白、抗老、补水和抗糖氧化等多种功能。

相较之下,渡美的一个优势在于 SKU 丰富,总共 48 种原液精华,可根据肌肤状况随机组合搭配使用,基本覆盖了主流类的细分功效,属于全效型的产品;

另外,市面上普遍的认知是高浓度成分的护肤产品敏感肌需谨慎使用,但因为成分的温和中性特性,渡美也适合敏感肌肤人群使用,总体上兼顾了敏感肌肤可使用+细分功效护肤的需求。

横向去看,对比同类主打「成分概念」的 HomeFacialPro、The Ordinary,他们的共通点是围绕不同肌肤类型和功效对应有不同的产品和组合,但差异化在于渡美放大了产品对敏感肌肤友好的特性。这点是 HomeFacialPro 和 The Ordinary 比较少去强调的,尤其是后者常以「高浓度」精华为亮点,有「高浓度猛药」之称,一些产品成分不适合敏感肌肤使用。

▲针对敏感肌友好的成分护肤是渡美打的一个市场策略

▲针对敏感肌友好的成分护肤是渡美打的一个市场策略

针对敏感肌友好的产品特性也成为渡美的一大市场策略。目前,TUNEMAKERS渡美首推的明星产品为神经酰胺原液精华系列,主打的温和修复的功效,敏感肌可安心使用这点,和其他很多高浓度原液构成差异化。

在小红书、微博和微信的品牌文案和沟通内容上,敏感肌、修复屏障也作为高频词经常出现。

而除了产品和品类差异化外,渡美以纯日本制造作为品牌背书,通过天猫国际进入中国市场,强调日本制造日本进口,提高消费者信赖度。

我们观察到的趋势是,越来越多像渡美的海外小众品牌首选天猫国际等跨境电商的方式入驻国内,甚至是作为官方或是唯一在华的销售渠道。国内电商环境的独特性是一个主要原因,其次效率、风险和运营成本的考量、宽松的入驻条件、以及免动物测试等都是吸引品牌入驻的理由。

而得益于联合利华在团队、营销等方面的资源支持,渡美得以快速熟悉中国市场,尤其是快速变化的社交媒体和电商环境。

至少从目前的推广节奏来看,渡美在加速品牌的推广力度。实际上,2014 年渡美就已经进入了中国市场,但一直以口碑传播为主,鲜少做付费推广,直到 2019 年被联合利华收购后,集团加大了其在华推广力度。

今年渡美也经历了重塑的阶段,从包装、到内容呈现和消费者沟通策略上做了梳理和焕新。据品牌星球了解,渡美已被当作联合利华集团的策略性品牌,在华加大资源端投入。

自今年 4 月天猫重新开业后,渡美开始加大在社交媒体和电商直播布局。

内容端,在小红书、微博等渠道依靠 KOL、KOC 大范围做内容「种草」;电商渠道上,以旗舰店为主力,辅以网红 C 店渠道,扩大线上渠道覆盖面,同时配合 618、即将到来的七夕等电商大促环节密集大促推广,邀请到李佳琦、雪梨为品牌带货和背书,品牌也吸引到了董璇和付鹏等明星大 V 自发给品牌做推荐,带动品牌声量和销量。

个性和定制化护肤体验时代

在日本最具潮流时尚文化地标之一的表参道,渡美开了第一家旗舰店门店,在此之前,品牌线下端以入驻各类美妆药妆店,或百货商超为主。

门店整体风格简洁,陈列全系列产品,品牌展示是一方面,门店特别之处还在于个性化的消费者体验,其中主要包含两大服务,一是产品制作的手工体验工坊、二是美容顾问提供的专业护肤咨询服务。

▲位于日本表参道的旗舰店

▲位于日本表参道的旗舰店

过去几年中,个性和定制化护肤变得不再陌生。品牌直营门店的体验是实现的其中一种手段。资生堂在今年 6 月在东京就开设了体验型集合店 Beauty Square,个性化体验同为数字化作为门店最大的特点。

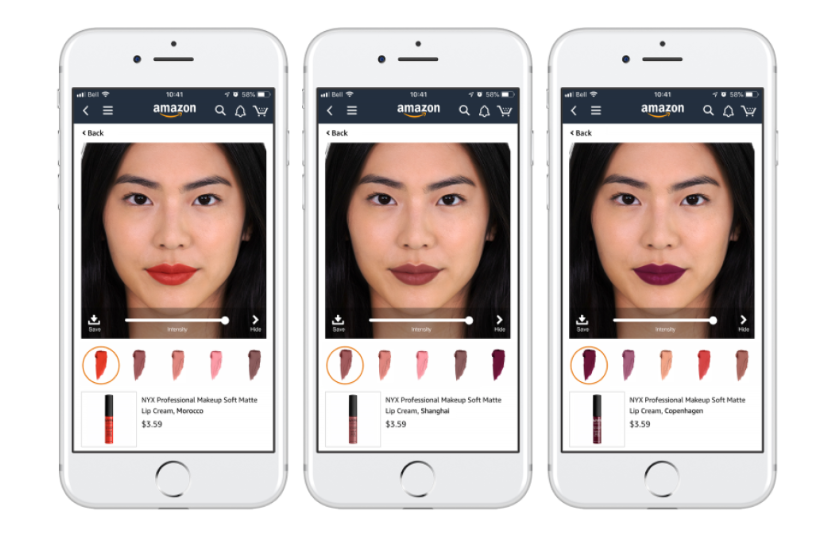

除此之外,AR、AI 等科技手段的应用也助推美妆定制化风潮的流行。

以全球最大的美妆集团之一欧莱雅为例,2019 年欧莱雅集团提出了要转型成为「全球首家美妆科技公司」的目标,2019 年内还收购了第一家非美妆类公司——加拿大的 AR 科技公司 ModiFace,曾为丝芙兰、雅诗兰黛等公司开发定制 AR 美容应用。

相关阅读:欧莱雅:加速数字化,美妆科技是下一步投资重点

▲ModiFace,提供线上 AR 美妆服务

▲ModiFace,提供线上 AR 美妆服务

在进入中国市场后,渡美也顺应了时代潮流,做了定制化的试水——在其天猫国际旗舰店中加入了 AI 智能测肤的环节,在录入基本信息和肌肤问题后,通过手机扫描的形式,最终生成个性化肌肤定制方案,并匹配到具体的产品。

▲保存图片,打开淘宝后可扫描/或直接进入天猫旗舰店体验

▲保存图片,打开淘宝后可扫描/或直接进入天猫旗舰店体验

从布局社交电商渠道和内容,再到根据本地化市场重塑品牌策略、引入 AI 等定制化护肤的手段和体验,渡美既是一个老牌入华塑新的案例,也是适应新消费时代的一个表现。

相比新品牌,渡美在进入中国市场前就已经有了十几年口碑和产品力的沉淀,但一直属于「默默耕耘的被动」状态,在近期集团重新整合资源后,品牌才加大了推广力度。

类似渡美的品牌也不在少数。海外小众品牌持续在华形成了一股新的品牌势力。

以收购渡美的联合利华为例,过去 30 多年,联合利华引进到中国市场的品牌约为 30 个,而仅在 2019 年这一年中,联合利华就引进了近 10 个新品牌。

一方面,越来越多的海外小众新品牌在被引入中国市场,其次,他们进入中国的速度也变得越来越快了。在 2019 年进博会上,联合利华北亚区副总裁曾锡文说到,联合利华引入新品牌,过去从进口到本地化生产,需要三年时间,如今可以压缩到半年。

除了数量多和速度快之外,因为大公司加紧吸纳和布局新品牌的策略,很多国外小众新品牌如今在通过背靠大集团的优势进入中国市场。

比如说,联合利华通过收购的方式,已经成为了仅次于欧莱雅的全球第二大美妆个护集团,过去几年收购了一系列美妆个护品牌,以高端天然类居多,像旗下的洗护品牌 Living Proof、美妆品牌 Hourglass、主打面膜的 Dermalogica、护肤品牌 Murad、英国有机品牌 Ren 等都被集团引入了中国市场,主要通过天猫国际旗舰店销售。

▲联合利华近年收购的高端美妆品牌

▲联合利华近年收购的高端美妆品牌

相关阅读:我们看了联合利华 2019 年收购的 10 多个品牌,并总结了它的收购策略

这也意味着未来像渡美这样的品牌不再是少数:在海外积累了口碑和验证过产品力后,再通过天猫国际等跨境电商快速进入中国市场。

对这些海外小众品牌而言,入华不再是一道难题。困难的是,进入中国市场后,如何适应完全不同的本土化环境,如何制定具有差异性,且适应中国消费习惯的市场策略才是后续的难题。 BRANDSTAR

0 个评论