品牌星球 2021 年度海外 DTC 品牌 | 年度榜单

小航海是品牌星球旗下专注于品牌出海 & DTC 趋势的子品牌。

如今,越来越多中国本土品牌开始走向海外,也同时在经历着从「产品出海」到「品牌出海」的转变。为了给到本土出海品牌更多有价值的参考内容。

品牌星球推出「小航海」,以更聚焦的视角,提供出海和 DTC 行业风向和洞察。

从 2018 年成立来,DTC 一直是品牌星球重点关注的内容。此前,我们已发布过《国外 DTC 品牌 TOP 10》、《2020 年 100 个值得关注的海外 DTC 品牌》和《2021 海外 DTC 品牌创新趋势》等内容,不断梳理和盘点对海外市场的观察。

经过 2021 过去一年的积累,我们回顾了海外 DTC 品牌的发展,发布《品牌星球 2021 年度海外 DTC 品牌榜单》。

榜单总共分为两个部分:

- 一是《2021 年度海外 DTC 品牌》;

- 二是《2021 年度 100 个值得关注的海外 DTC 品牌》。

*此榜单无商业合作,全部由品牌星球团队独立选出并拥有最终解释权。

前者榜单关注 1-10、10-100 阶段的 DTC 品牌,这个阶段的 DTC 品牌大多是估值在 10 亿美元以上的独角兽,或是上市公司,在各自的领域中有一定影响力;而后者榜单则聚焦过去五年内成立,更多还处在 0-1 阶段,有一定创新和增长潜力,值得被关注的新品牌。

前者的目的更多在于记录。通过以年为单位的观察,一边记录海外品牌及市场的发展和变化,为本土出海品牌提供参考,同时也记录下品牌和行业的生长轨迹,方便后续的研究和分析;后者榜单的目的则是挖掘更多有潜力的新品牌。

值得一提的是,两者均不以排名或评选为目的。榜单提供的价值是,以全球视野挖掘新锐品牌的创新之处,不仅对出海品牌,同时也为本土消费品牌,提供国际化的视角和范本参考。

本篇为年度榜单的首篇《品牌星球 2021 年度海外 DTC 品牌》。

品牌入选榜单的条件包括但不限于:

- 品牌成立时间在 2010 年以后;

- 目标市场及受众为海外市场,且具备有 DTC 特点的品牌;

- 公司营收、融资轮次和金额、估值,以及公司规模大小;

- 品牌力的表现,其中包含品牌理念、品牌形象和营销传播等统一性;

- 社交媒体粉丝数和互动程度;

- 产品与商业模式的创新程度。

榜单参考信息来源:IAB DTC 250 和 CB Insights 等。

最终,我们筛选出了 50 家在各个领域有一定影响力的 DTC 品牌。以下榜单中的品牌按不同的品类进行呈现,排名不分先后。

关注出海和 DTC 领域的朋友,也欢迎关注小航海,或加入「品牌星球会员群」,参与 DTC 和品牌出海等相关话题的讨论和资源链接。

01.美妆个护

护肤美妆公司 Beautycounter 2013 年创立于美国,创始人 Gregg Renfrew 将安全放在产品生产的首位。品牌专注于纯净美妆领域,旨在为消费者提供护肤、美妆、美容、护发使用场景下纯净、高性能的产品,适用人群涵盖婴儿到成人。

品牌曾在 2018 年登上谷歌全球美妆热搜的第一名。品牌的成功得益于其严格的成分筛选标准和透明的成分公开机制,Beautycounter 承诺拒绝在产品中使用 1800 种有害化学成分,旗下产品的原料成分都可供用户直接查看。品牌还在官网设置了在线肌肤自测服务,消费者可以通过问卷了解自己适合的美容方案,进行选择、购买。

2021 年 4 月,Beautycounter 被美国私募基金 Carlyle Group 收购,交易完成后整体估值将达到 10 亿美元。Carlyle Group 将帮助品牌提升知名度并推进全渠道商业模式发展。

ColourPop 来自洛杉矶,由美妆孵化器 SeedBeauty 于 2014 年创办。品牌主打色彩丰富、高性价比的彩妆产品,明星产品包括九色眼影盘、单色眼影、唇彩等。除了官方推出的配色,用户也可以通过官网定制眼影盘中的色彩。

ColourPop 背后的 Seed Beauty 集团拥有自己的实验室,长期提供化妆品研发制造和包装服务。这种一体化的工业流程加速了产品从设计到上线的进程,品牌可以及时根据用户反馈更新产品。

ColourPop 擅长与当下的热门 IP 进行合作,吸引到更多年轻人的关注。品牌目前已经与 Hello Kitty、美少女战士、NBA、迪士尼公主系列等 IP 合作联名款产品。同时,ColourPop 还曾与多位社交媒体博主推出上百件单品联名款彩妆。截至 2022 年 3 月,ColourPop 拥有 1008 万的 Instagram 用户。

Fenty Beauty 由 Rihanna 和 LVMH 集团下的 Kendo Brands 于 2017 年创立,在全球 17 个国家及地区同步上市。Fenty Beauty 的品牌宗旨为「Beauty for all」,其美妆产品拥有丰富的产品色号、配方和质地,以满足全球不同肤色或风格的消费者对产品的个性化需求,其中明星粉底液产品「Pro Filt'R」目前已有 50 种色号。

2020 年 7 月,Fenty Beauty 正式上线护肤线 Fenty Skin,其中包括了爽肤水、洁面乳等护肤产品。营销推广方面,Fenty Beauty 会选用不同肤色、种族、国籍的模特,展现多元化的女性之美。2019 年,Fenty Beauty 曾宣布王菊成为品牌代言人。

2020 年 9 月,Fenty Beauty 入驻天猫国际,进入中国市场。2021 年 Forbes 报道中表示,保守预估 Fenty Beauty 估值可达 28 亿美元,高估值的背后也来自于 Rihanna 本人影响力的助推。

相关阅读:Rihanna 的美妆品牌 Fenty Beauty 正式推出护肤线 Fenty Skin

Glossier 成立于 2014 年,品牌创始人兼 CEO Emily Weiss 曾创建以分享护肤、美妆为主的网站「Into The Gloss」,借此平台了解到当下女性消费者对护肤美妆的需求,从而推出大众化、使用方便、日常必备的美妆产品。

「与消费者共创」和「美容民主化」是 Glossier 的理念,品牌基于消费者的反馈去研发或升级产品。Glossier 的产品包括彩妆、护肤、身体护理、香水等多个品类,消费者可通过官网或品牌线下门店选购商品。

2020 年疫情后,Glossier 也遭受到了疫情的重创,面临裁员和闭店的状况,后在 2021 年 6 月宣布重启线下零售,并在西雅图、洛杉矶和伦敦开设了实体店。

2021 年 7 月,Glossier 获 8000 万美元 E 轮融资,估值达 18 亿美元,融资总金额为 2.67 亿美元。

相关阅读:比起美妆巨头,为什么说 Glossier 更了解消费者?

订阅美妆盒子平台 IPSY 由 YouTube 网红美妆博主 Michelle Phan 创立于 2011 年。平台可提供三种不同价格的美妆盲盒:Glam Bag ( 13 美金/月), Glam Bag Plus( 28 美金/月),Glam Bag X ( 41 美金/月) ,用户在平台完成调查问卷后,可定期收到由平台个性化定制的美妆盒子。

IPSY 的美妆盒子中包含了时下明星产品的试用装或正装,除此之外,IPSY 还设计了多样化,可供顾客重复使用的化妆包。在营销推广上,IPSY 以 YouTube 作为主要的营销渠道,鼓励消费者参与产品的讨论和评价,推出大量自制内容。

2020 年 10 月,IPSY 以 5 亿美元收购了主打高端美妆产品的订阅式服务品牌 BoxyCharm。2022 年 2 月,IPSY 母公司 Beauty for All Industries 宣布获得 9600 万美元融资。

相关阅读:美妆订阅服务 IPSY 母公司获融资 9600 万美元

Kylie Cosmetics 是卡戴珊家族成员 Kylie Jenner 于 2015 年创立的美妆品牌。通过卡戴珊家族真人秀及 Kylie Jenner 在社群网站上超 2.7 亿的粉丝流量,在品牌创立初期就收获了大量关注。Kylie Cosmetics 的消费群体以 18-34 岁的年轻用户为主,目前已推出唇膏、粉底、腮红等多种品类。

品牌充分利用了年轻群体的关注度,截至 2022 年 3 月,在 Instagram 累计拥有 2555 万用户。Kylie Cosmetics 常利用社交媒体推出限量款产品及相关话题讨论,配合美妆博主的测评视频。经过预热,产品经常一发售就迅速售罄。

2019 年 11 月,香水化妆品公司 Coty 宣布以 6 亿美元收购 Kylie Cosmetics 51%的股份,估值接近 12 亿美元。

相关阅读:科蒂以 6 亿美元收购 Kylie Jenner 美妆品牌 51% 的股权,年营收 1.77 亿美元

Mamaearth 成立于 2016 年,创始人 Ghazal Alagh 和 Varun Alagh 是一对夫妇,成为父母后二人发现许多婴儿使用的乳液和洗发水都含有害、有毒的成分,因此研发推出了安全、无毒害的母婴个护产品,包括沐浴露、彩妆、身体护理产品等。

在 Mamaearth 的产品介绍中,用户可以看到每一款产品所添加的成分以及使用原因,从而保持产品的真实性和透明化。目前,Mamaearth 在线上通过官网及 Amazon 等渠道进行销售,在线下拥有多家门店。

2021 年,Mamaearth 的营业收入为 46.1 亿卢比(约合人民币 3.9 亿元)。2022 年 1 月,Mamaearth 母公司宣布获得 5200 万美元融资,已成为估值超 10 亿的独角兽公司。

相关阅读:印度母婴个护品牌 Mamaearth 母公司获 3750 万美元融资,跻身独角兽行列

MANSCAPED 成立于 2016 年,总部位于美国加州,专注于男士腰部以下的理容(通常被称为「manscaping」)。品牌产品包括各类理容剃刀,并拓展至洗护产品、服饰配件等其他品类,通过官网 DTC 渠道进行销售,并已进入 Target、Best Buy、Macy’s 等线下零售渠道,覆盖 38 个国家及地区。

除产品外,MANSCAPED 十分关注男性群体中常见的「睾丸癌」,与健康协会合作,呼吁用户关注男性生活的健康与卫生,并推出了 App「Ball Checker」,提供相关的健康信息和自检指引。

2021 年 11 月,MANSCAPED 和特殊目的收购公司 Bright Lights Acquisition Corp. 宣布双方将进行合并,预计将于 2022 年第一季度完成。合并后,MANSCAPED 估值预计可达到 10 亿美元,并将在纳斯达克上市,股票代码为「MANS」。

相关阅读:男士理容及生活方式品牌「MANSCAPED」将通过 SPAC 上市

自 2014 年创立起,美国护发品牌 Olaplex 已拥有 100 多项全球专利。目前品牌已推出 12 款由数字命名的产品,不同的数字代表不同的修复功能及适用人群。

Olaplex 由专业沙龙起家,最初品牌通过经销商将产品提供给专业发型师使用,因此消费者先由沙龙推荐认识到品牌产品。随着知名度逐渐扩大,品牌开始拓展线上渠道,以及线下零售包括丝芙兰、奢侈品百货等。直至 2020 年,专业沙龙的产品销售额仍占比达 55%。

2020 年品牌进入中国市场,并于同年 8 月开设小红书、天猫等线上渠道。2021 年 9 月,Olaplex 在纳斯达克上市,上市当日市值高达 158.8 亿美元。截至 2022 年 3 月 2 日发稿,市值为 102.5 亿美元。

据财报显示,2021 年 7 月 30 日至 9 月 30 日,Olaplex 第三季度营收为 1.6 亿美元。

相关阅读:烫染发修护产品公司 Olaplex 上市,82 名员工如何创造超 180 亿美元市值?

02.时尚服饰

a.k.a. Brands 创立于 2018 年,总部位于美国旧金山,是一家垂直服装领域的品牌运营管理公司,主要客群为 Y世代和 Z世代的年轻群体。

a.k.a. Brands 专注于 DTC 模式,旗下服装品牌主要在线上销售。和一般商业模式不同,a.k.a. Brands 专注于收购不同的服装品牌,并帮助它们扩大规模,因此 a.k.a. Brands 是一家「品牌运营管理公司」,以品牌收购和运营管理为公司增长的策略。目前旗下五家品牌均来自收购,包括 Princess Polly、Petal + Pup、Rebdolls、Culture Kings 和 MNML。截至 2021 年 9 月 30 日,a.k.a. Brands 三季度营收约为 3.8 亿美元。

相关阅读:以收购和运营驱动增长,DTC 品牌运营管理公司 a.k.a. Brands 成立三年后 IPO

2014 年成立于硅谷的环保鞋服品牌 Allbirds 曾被《时代》杂志称为「世界上最舒适的一双鞋」,天然、环保、可持续是其重要的品牌理念。

产品上,Allbirds 崇尚简约的设计风格、取材自然,结合新西兰美利奴羊毛和南非桉树等天然材料创造出环保的专利面料。鞋履主打柔软舒适、透气排湿、并使用可回收的包装鞋盒,降低对环境的污染。

2019 年起,Allbirds 从袜子切入布局服饰品类,2020 年推出由废弃蟹壳制成的衬衫和新西兰美利奴羊毛夹克等环保产品。

2021 年 11 月 Allbirds 正式上市,上市首日股价暴涨,市值达到了 41 亿美元,截至发稿 2022 年 3 月 2 日当天市值为 11.57 亿美元。

2021 全年 Allbirds 营收为 2.7 亿美元,调整后 EBITDA 亏损 1166 万美元,同比增长 24%。

相关阅读:

Bombas 成立于 2013 年,将「舒适」作为品牌核心,主推产品为女士、男士以及孩童袜子。在品牌官网,用户可以根据需要的袜筒高度、穿着场景以及孩童年龄段选择款式。

为尽可能帮助无家可归的人,Bombas 的品牌目标是「买一捐一(One Purchased = One Donated)」,并与负责捐助的合作伙伴紧密配合,确保物品做到精准捐助。品牌已经建立了一个涵盖美国 50 个州、3500 个捐助合作伙伴的网络。

据彭博社 2 月报道,Bombas 正有意向考虑 IPO。

2011 年成立于美国的服装品牌 Everlane 从基本款 T 恤起家,涵盖女装、男装和鞋履配饰等品类。Everlane 崇尚极简主义的设计风格,产品多为简约百搭的高品质经典款单品。

「极致透明」是 Everlane 最主要的特色。定价方面,Everlane 会在官网的商品详情页中标识出实际生产成本,包括原材料、配件费、人工费、税费等,并与传统零售商定价相比较,凸显其高性价比。生产方面,Everlane 会公开供应链和代工厂的信息。

2020 年 9 月,Everlane 获得由老股东 L Catterton 领投的 8500 万美元的 F 轮融资,投后估值 5-10 亿美元。

2019 年,Everlane 正式进军中国市场,开设天猫海外旗舰店,后在 2021 年 9 月暂时关闭了天猫海外旗舰店。

自诞生后 Everlane 一直被视为是 DTC 品牌中的明星企业,但 2020 年疫情期间的裁员事件一度让 Everlane 备受争议。

在过去一年,Everlane 在重新调整组织架构:2021 年 6 月,Everlane 任命优衣库前执行创意总监 Shu Hung 为全球创意总监,负责监督公司创意团队及提高品牌知名度;9 月宣布 Deckers Brands 时尚生活方式业务的前总裁 Andrea O’Donnell 担任 Everlane 的 CEO。

相关阅读:从只卖基本款开始,Everlane 如何引领品牌创新

2013 年 Figs 创立,专为医护人员打造的改良版制服。品牌创立的契机在于,身为时尚设计师的 Heather Hasson 从护士朋友那里听到,除了不舒适的传统制服,她们没有任何其他选择,不论是从功能性还是设计上。当运动员受到时尚产业的青睐时,医护人员甚至连基本需求都被长久忽视。

从材质面料、剪裁设计和样式功能,Figs 考虑到了相关医护人员的使用场景,比如说采用抗菌材质,帮助抑制细菌感染,同时增加衣服口袋数量,方便放听诊器、医生 ID 卡等物件,从实用性和功能性出发,在穿着体验和美观时尚度上有了比较大的提升,同时保持合理的价格。如今利用医生和护士服的研发工艺和技术,Figs 开始拓展品类,研发出户外运动服、睡衣等产品。

2020 年,Figs 营收达到 2.63 亿美元。2021 年 5 月,Figs 正式 IPO,成为首个由两位女性创始人领导的上市公司。截至 2021 年 12 月 31 日,Figs 营收预计为 4.19 亿美元。截至发稿当日 2022 年 3 月 2 日,Figs 市值为 23.75 亿美元。

相关阅读:Figs 入选《品牌星球 2020 年 100 个值得关注的海外 DTC 品牌》

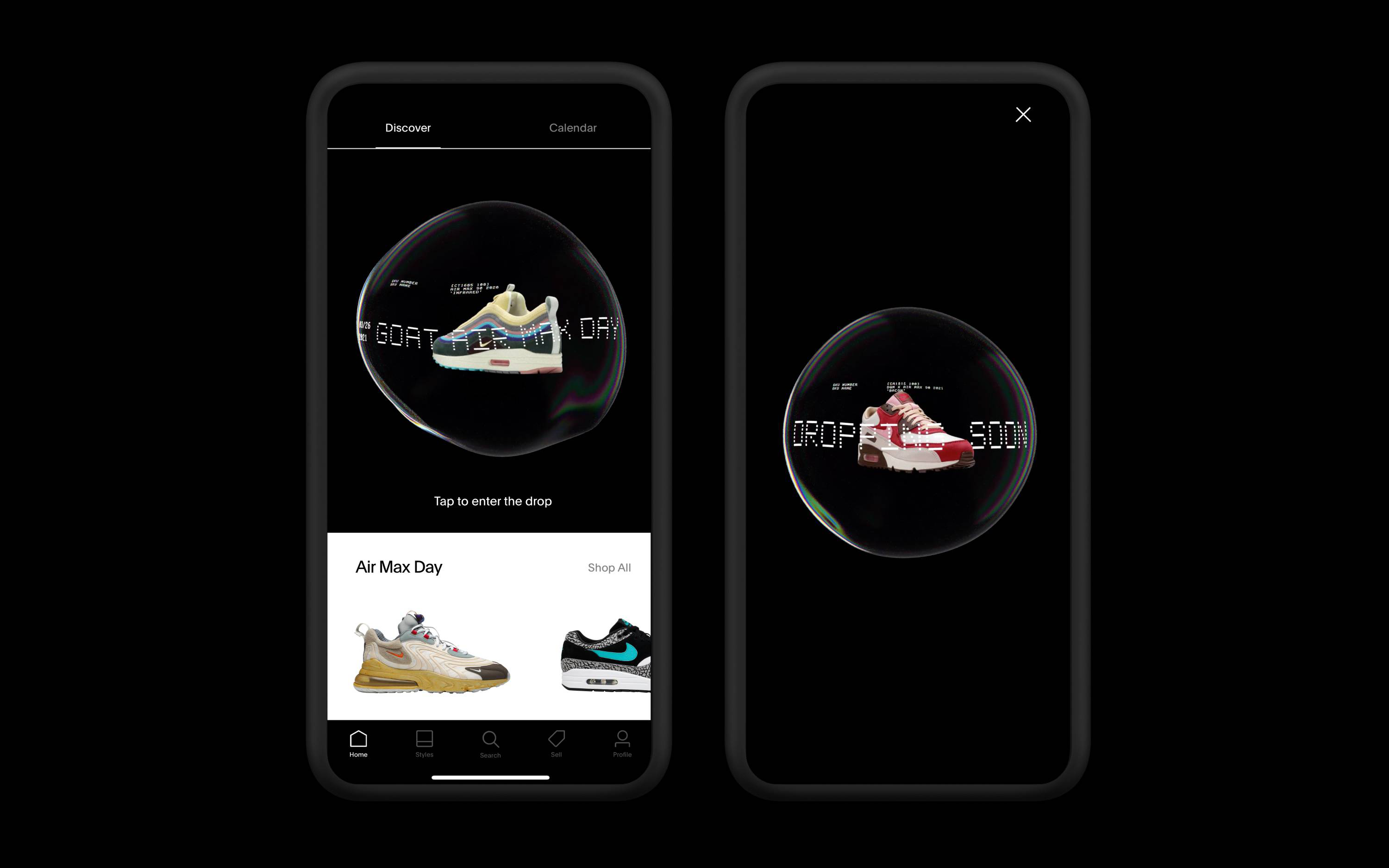

GOAT Group 是成立于 2015 年的潮流交易平台,最初从运动鞋起家,现已将品类拓展至服装和配饰等,囊括新锐、当代和标志性品牌,拥有超过 160 个国家及地区的 3000 万会员和 60 万卖家。

目前旗下拥有 GOAT、Flight Club 和 alias 三个子品牌,主要通过商品数据记录、专业鉴定师与 AI 技术辅助等方式保障正品。2019 年 7 月,GOAT 正式宣布进入进驻中国,中文名为「够特」。2021 年 6 月,GOAT Group 宣布完成 1.95 亿美金 F 轮融资,估值升至 37 亿美元。

相关阅读:美国球鞋交易平台 GOAT 宣布完成 F 轮融资,公司估值翻倍至 37 亿美元

Huckberry 2011 年成立于美国,是一个户外生活方式的电商平台,旗下拥有内衣、服饰、手表、家居、鞋履等多条产品线,于 2019 年 7 月获得 630 万美元投资。

Huckberry 旗下拥有服饰品牌 Proof、Relwen、Taylor Stitch,鞋履品牌 Danner、Greys,浴巾品牌 Onsen、威士忌酒杯品牌 Whiskey Peaks 等多个子品牌,并分别于 2016 年和 2018 年收购了男性内衣品牌「Flint and Tinder」 和冲浪生活方式品牌「Wellen」。

品牌定位上,Huckberry 聚焦热爱户外的男性用户,采用「讲故事」的内容营销策略,与目标用户分享对于户外生活的热情,在官方网站、电子邮件、社交媒体等多个渠道中讲述户外冒险的传奇故事、展现户外生活的浪漫,与用户建立长期信任和情感连结。

2010 年,光学眼镜品牌 Lenskart 由微软前产品经理 Bansal 和他的朋友 Amit Chaudhary、Summet Kapahi 共同创办于印度。眼镜采用意大利设计和德国工艺制造,在印度 450 个城市提供线下配送服务。

品牌旨在为消费者提供客制化服务,用户可以根据需求定制自己的镜框、镜片、镜架,享有一年时间保修期。Lenskart 还销售其他与眼镜相关的配件,如隐形眼镜液、擦拭绒布、镜片盒等。为增强消费者体验,品牌还提供上门配镜、定位附近眼科医生、线上诊断等服务。

2022 年 1 月 28 日,Lenskart 宣布即将完成 2.5 亿美元融资,估值 50 亿美元,所获金额将用于拓展印度、中东、东南亚和美国市场,开设更多的技术研发中心。

Mejuri 于 2013 年成立,总部位于多伦多,是一个高级珠宝品牌,旗下产品包括耳环、戒指、手镯和项链等。2019 年 4 月,Mejuri 获得 2300 万 B 轮融资。

不同于一般的珠宝品牌多由男性购买而赠送给女性,Mejuri 为千禧世代的女性提供高性价比、设计有趣、适合日常搭配的珠宝。Mejuri 相信珠宝是「自我」的表达,不再是传统的送礼场景,而是女性可以为自己购买、犒赏自己。

Mejuri 的设计以简约的法式风格为主,摩登时尚又不失格调。在选材上,Mejuri 的珠宝商遍布全球,坚持采用高质量且耐用的金属、如 14K 黄金、925 纯银、AAA 级宝石等。每款产品均由专业的珠宝师设计打造,严格把控包括长度、链节、扣环、戒指舒适度、耳环合身在内的各个细节。

2013 年创立的手表品牌 MVMT Watches 旨在为 Z世代消费者提供兼具时尚设计和高性价比的设计款手表,价格在 100-300 美元之间。与其他手表品牌不同,从创办开始 MVMT Watches 就专注于营造热烈的社群讨论氛围,初期运营找来了头部网红 Kylie Jenner 和篮球明星 Klay Thompson 为其造势。

MVMT Watches 鼓励消费者在平台上发布相关的产品图片形成口碑传播,并在不同的社交媒体平台投放广告带来传播效应。目前已在 TikTok 上拥有 6.1 万粉丝,Instagram 累计超 100 万粉丝群体。在 2018 年,品牌被美国制表公司 Movado 以超过 1 亿美元的价格收购。

2012 年 PrettyLittleThing(PLT)成立于英国,最初形态是一个只提供配饰的网站,而后迅速成长为最受欢迎的在线时尚品牌之一,2021 年营收超过 5 亿美元。目前 PLT 已将业务拓展至英国、爱尔兰、澳大利亚、美国、法国、中东和北非等市场。2020 年 5 月,PLT 被 Boohoo Group 收购。

PLT 主要面向 16-42 岁的女性,设计上从时装表演、名人等潮流前线中获取灵感,但更重要的是 PLT 希望不仅是预测潮流,而是创造潮流。PLT 产品线不仅涵盖从居家到派对的各种穿着场景,也推出了彩妆、护肤、美发等产品,为追求潮流的消费者提供从头到脚的全套选择。

Rothy's 创立于 2012 年。两位创始人花了 4 年时间研究如何用可循环利用的塑料瓶和其他可回收材料,制成时尚经典的鞋履产品。2014 年,Roth 从美国来到中国寻找工厂,花了一年多的时间实现规模化量产。

早期 Rothy’s 以口碑传播为主,2016 年正式上线后,当年营收达到 300 万美元,2017 年迅速扩大规模,营收达到了 3600 万美元。随之 2018 年成为了 Rothy’s 品牌成长最为迅速的一年。英国王妃 Meghan Markle、川普女儿 Ivanka Trump 和前第一夫人 Michelle Obama 等名人都被拍到穿有 Rothy’s 的平底鞋。名人效应再加上社交媒体的助推,使得 Rothy’s 的知名度迅速扩大。

2018 年,Rothy's 进入中国。2021 年 12 月,Rothy’s 获得巴西鞋类公司 Alpargatas(旗下拥有人字拖品牌 Havaianas)投资,至此品牌估值达 10 亿美元。同时,Rothy’s 也不断扩展着产品线,包括女鞋、男鞋、童鞋、包袋配饰等。

相关阅读:环保平底鞋品牌 Rothy's 的成长故事:坚持可持续发展与 DTC

Shinola 成立于 2011 年,是集手工腕表、复古自行车、皮革配饰、文具、宠物及酒旅等为一体的生活方式品牌,由 Fossil 联合创始人 Tom Kartsotis 名下的公司「Bedrock Manufacturing」 投资创立。品牌名称来源于 1877 年成立、1960 年倒闭的美国老字号鞋油品牌「Shinola」。

Shinola 秉承「美国本土设计制造将更美好」的理念,以「品质」为核心。依托于具有制造业传统历史的底特律,Shinola 利用当地的良好工业基础、成熟的产业工人和较为低廉的用工成本,能够生产出物美价廉的产品,已在底特律、纽约、伦敦、洛杉矶等城市开设旗舰店。

塑身衣品牌 Skims 2019 年成立于美国,由 Jens Grede 和 Kim Kardashian 联合创立。Skims 的品牌理念为「Solutions For Every Body」 ,设计师 Kim Kardashian(金·卡戴珊) 苦于寻找不到合适设计和剪裁的产品,于是从布料选择、剪裁拼接、染色等各环节亲自动手、设计生产出心仪的内衣服饰。

Skims 专注于提供形体解决方案,如增强、光滑、提升、塑形等,旗下主要产品有内衣、家居服和塑身衣等。材料均为亲肤材质,颜色多为裸色和流行色,覆盖从 xxs 到 4x 多个尺寸,满足不同肤色、身材的消费者的需求。

2021 年 6 月,Skims 成为东京奥运会和残奥会美国女运动员的官方供应商。2021 年 11 月,卡戴珊宣布 Skims 即将进驻亚洲市场,以中国为首站,在上海和香港开设实体店。2022 年 1 月,Skims 获 2.4 亿美元 B 轮融资,投后估值 32 亿美元,成为新兴的独角兽公司。

成立于 2011 年的美国个性化服装电商平台 Stitch Fix 利用大数据和算法,为顾客提供个性化的服装搭配服务。

顾客在官网注册账户后,只需提交尺寸和风格等相关偏好数据,收到衣服后挑选喜欢的服饰并付费购买,不需要的商品则可以免费退回。品牌成立初期专注女装,品类现已拓展到男装和童装领域。

Stitch Fix 重视数据采集和机器学习,开发了「Style Shuffle」App 用来收集用户风格偏好的数据,其算法也会根据消费者的交易记录和反馈不断迭代优化,进而为消费者提供更好的搭配服务。2019 年,Stitch Fix 收购了纽约「虚拟衣柜」公司 Finery,并将其扫描和衣服搭配等技术应用到 Stitch Fix 的平台。

Stitch Fix 于 2017 年上市,截至发稿当日 2022 年 3 月 2 日,市值为 13.49 亿美元。2021 财年的全年净收入为 21 亿美元,最新一季活跃用户数量为 418 万人。

ThirdLove 创办于 2013 年,主打兼具舒适度和美感的内衣,品牌旗下涵盖了 78 种可选择的内衣尺码,旨在为不同身材体型、年轻种族和性别取向的女性消费者提供包容、多样的内衣选择。

除了内衣款式外,ThirdLove 开发了一款可以帮用户在线上匹配内衣的软件 Fit Finder,以解决品牌销售渠道仅限于官网,消费者无试穿机会的问题。消费者只需要对镜子拍照,并上传官网,软件就会为其自动匹配合适的内衣款式。这也为品牌积累了大量和女性身材相关的用户数据。

自创办起,已有 1760 万用户尝试使用其线上体验软件 Fit Finder,品牌于 2021 年 2 月推出升级款软件 Fitting Room,采用 3D 技术帮助用户选择定制化内衣。截至 2021 年 12 月 31 日, ThirdLove 已累计获得 6860 万美元融资金额。

相关阅读:维密业绩下滑,而和它唱反调的 ThirdLove「半码」内衣在变得受欢迎

2010 年,四名沃顿商学院学生通过学校的创业孵化项目创立了 Warby Parker 眼镜品牌。基于 DTC 模式建立价格和渠道优势,相对于竞争对手动辄 200 美元的价格,Warby Parker 以 95 美元起步,兼顾高品质和合理定价,在传统眼镜行业上引发了新一轮的创新。

起初,为了让消费者不用通过线下体验,在线上就能买到合适的眼镜,Warby Parker 提供在家试戴的服务。2013 年起,Warby Parker 开始试水实体门店,在门店内着重塑造互动式体验,以不同社区文化风格的融入和开放式的设计塑造新的零售体验。2021 年底,Warby Parker 已在美国和加拿大拥有约 160 家门店。

截至 2021 年 6 月 30 日的 12 个月内,Warby Parker 共计营收 4.87 亿美元。2021 年 9 月,Warby Parker 上市,截至发稿当日 2022 年 3 月 2 日市值为 32.74 亿美元。

从线上渠道切入,Warby Parker 已发展成全渠道的模式。业务端不仅覆盖有框架眼镜、太阳镜、儿童眼镜、隐形眼镜等产品,还提供配套的视力检查、眼科保险等服务。因此,Warby Parker 已经不仅是一家 DTC 眼镜品牌,而发展为一家提供全面视力保护的公司。

相关阅读:基于 DTC 模式,Warby Parker 如何成为零售创新的标杆?

03.运动健身

2013 年成立,ClassPass 目前是全球最大的健身订阅平台,总部位于纽约,ClassPass 签约了 3 万多家健身馆,打包销售健身馆的课程。

在 ClassPass 一个平台上,用户可搜索合作健身房的课程,并且可直接预定和购买,课程涵盖瑜伽、自行车、普拉提、芭蕾、跑步、力量训练、舞蹈等,用户可在 ClassPass 合作的所有健身房里自选课程,不局限某个单一健身房、也不局限某一类课程。对消费者来说,自由度和灵活性更强了。

ClassPass 现已在全球 50 多个城市布局,遍及美国、加拿大、英国和澳大利亚市场。在社群维护上,ClassPass 会不定期向用户推出健康营养食谱,并推出 App 供会员交流分享,加强品牌社交属性,增加社群黏度。除加速线下扩张,ClassPass 现已推出家用运动健身平台 ClassPass Live,让用户通过直播课程在家就能享受专业健身课程的指导。

截至 2021 年底,ClassPass 总计融资 5.49 亿美元,并于2021年被 Mindbody Inc.收购。2021 年受疫情影响,ClassPass 解雇了其 53%的员工约 700 名。

相关阅读:

Fabletics 成立于 2013 年,总部位于洛杉矶,是由三位女性创始人 Adam Goldenberg、Don Ressler、以及好莱坞女星 Kate Hudson 创立的运动服饰品牌。主要产品为瑜伽裤、T恤、紧身裤等平价运动装。

Fabletics 在售卖时采用会员制,用户成为「VIP会员」后可以拥有专属折扣和补贴。此外品牌还会根据会员的生活方式和时尚偏好为其推荐个性化服饰。

在 2017 年 Fabletics 增加了连衣裙和泳装品类的销售,并首次推出鞋履系列,包括套装鞋、休闲鞋和运动鞋。

2020 年,Fabletics 年收入突破 5 亿美元,其 VIP 会员数超过 200 万。2021 年 3 月,Fabletics 发布了其 Fabletics Fit 应用程序,其中包含数百个锻炼、冥想和其他内容。Fabletics VIP 会员可以免费使用该应用程序,但非会员需每月支付 14.95 美元。

Gymshark 于 2012 年由 Ben Francis 在 19 岁时创立,总部位于英国,主打「无缝且经久耐用」的健身休闲服饰和运动周边等,品牌覆盖全球 130 多个国家和地区。目前 Gymshark 的产品线主要分为男装、女装和运动周边产品(比如运动水壶、运动包、弹力带等)。其中男装 T恤类均价在 20 英镑,裤子在 40 英镑左右。女装均价稍高一些,在 35 英镑到 50 英镑不等。

Gymshark 有非常明晰的目标人群:18-25 岁,喜欢健身、时尚和音乐的年轻人。Gymshark 在营销推广上关注线上,让运动员和社交网络上的 KOL 成为品牌大使,曾赞助过英国本土的拳击运动员 Katie Taylor 和运动员 Ross Edgely。

2020 年 8 月,美国私募股权公司 General Atlantic 以超过 10 亿英镑的估值收购了 Gymshark 21%的股份,这也是第一次 Gymshark 进行融资,就此踏入「独角兽」企业行列,估值超过 13 亿美元。而在 2021 年,据 Sky News 报道,DTC 运动服饰品牌 Gymshark 计划进行 IPO。

相关阅读:

On昂跑 2010 年成立于瑞士苏黎世 ,是由前世界冠军 Olivier Bernhard 与他的朋友及跑步爱好者 David Allemann 和 Caspar Coppetti 共同创立。On昂跑以「为世界带来革新性的跑步体验」为品牌理念,推出创新专利技术 CloudTec®️ 来研发更加专业舒适的跑步鞋。其主打高性能的鞋款和运动服装及配件,关注缓震着陆、强力回弹、轻盈质感的设计理念。

目前,On昂跑的销售渠道已覆盖欧洲、美洲以及亚太地区超过 60 个国家和地区,于 2018 年进入中国市场。2019 年,瑞士著名网球运动员费德勒成为品牌投资人兼形象代言人。

2021 年 9 月 16 日,On昂跑在纽交所上市,股票代码「ONON」,截至发稿当日 2022 年 3 月 2 日,On 当日市值为 67.94 亿美元。

2021 年前三个季度,品牌净销售额为 5.77 亿美元,同比增长 77.2%;DTC 渠道的净销售额为 2.07 亿美元,同比增长69.8%,占总净销售额的 35.8%。

相关阅读:运动品牌「On昂跑」在纽交所正式上市,市值约 95 亿美元

Tonal 由 Orady 于 2015 年在旧金山创立,核心产品为一款带有屏幕的家庭力量训练设备,结合了一体化设备和个性化视频指导,相当于根据用户需求提供了一个健身房外加一个私人教练。

Tonal 是一种新型健身装置,利用智能科技和专业训练体系,来帮助用户进行定制化健身训练。Tonal 采用的电磁式阻力设备不仅能锻炼身体多个部位,还能实时监测用户每一次动作的标准程度。除此之外,Tonal 的占地面积很小,可悬挂在墙上。折叠以后的 Tonal 约 200 磅重,看起来就像一台垂直的平板电视。

2021 年 9 月,Tonal 上线了其力量训练的直播课程。通过直播课程,用户可以获得来自教练的实时反馈,同时还可以获得与他人一起锻炼所带来的社区感。Tonal 总计进行了六轮融资,共融资 4.5 亿美元。

相关阅读:美国智能健身品牌 Tonal 宣布获 2.5 亿美元 E 轮融资,估值达到 16 亿美元

Oura 是一家可穿戴设备制造商,于 2014 年在芬兰成立,主要产品是可用于睡眠监测、心率追踪的智能戒指。Oura 的智能戒指上安装了两个红外 LED 传感器、一个体温传感器和一个加速计,用于追踪用户的步数、睡眠和心率。该戒指售价为 300 美元(约合人民币 4300 元),截至 2021 年已经售出约 50 万枚戒指。

疫情期间,加州大学旧金山分校的研究人员对 Oura 等可穿戴设备进行了评估,发现 Oura 可以监测人体体温的升高,从而在监测 COVID-19 方面发挥作用。目前这项研究仍在进行中。

Oura 于 2021 年 10 月 发布了第三代 Oura Ring,新功能将包括 24/7 心率监测、血氧监测和经期预测。

2021 年 5 月,Oura 宣布完成 1 亿美元 C 轮融资。截至 2022 年 3 月,共完成 8 轮融资,累计融资金额达 1.48 亿美元。

相关阅读:智能戒指公司 Oura 完成 1 亿美元 C 轮融资

Vuori 成立于 2013 年,总部位于加州,其创始人 Joe Kudla 是运动的铁杆爱好者,喜欢各种户外健身活动,如远足、瑜伽、跑步和山地自行车等。因市面上找不到合适的服饰,Joe Kudla 希望做一个能够真正迎合男性运动市场的品牌,因此其从男性运动服饰市场切入。Vuori 主打高性能科技和设计感的运动服饰,既适合运动和排汗,又带有美国西海岸的时尚风格。

Vuori 自成立以来一直处于盈利状态,此外在疫情期间取得了快速增长,2020 年 Vuori 的收入增长了相当于 2019 年的 3 倍。

2021 年 10 月,Vuori 获得软银愿景基金的 4 亿美元融资。Vuori 会将这笔资金主要用于欧洲和亚太地区的市场扩张,并计划在未来五年内在美国开设 100 家线下门店。目前,Vuori 已入驻高端百货 Nordstrom 和户外用品零售商 REI 的销售渠道,并在美国的多个城市开设实体门店。

截至 2021 年底,Vuori 共完成 2 轮融资,累计融资金额达 4.45 亿美元,估值已达 40 亿美元。

相关阅读:新锐 DTC 运动服品牌 Vuori 获软银投资,估值达 40 亿美元

2014 年,前美国陆军特种部队军人 Evan Hafer 创立了 Black Rifle Coffee Company(以下简称「BRCC」),建立的初衷是想要在推出优质的咖啡同时,为更多现役及退伍军人、急救人员提供支持。因此,BRCC 的员工中有部分都来自于美国退伍军人。

品牌主要面向在役军人、退伍军人以及更多爱国人士群体,旗下产品包括咖啡豆、咖啡杯具、印有枪支装饰的帽子、服装等生活用品。产品命名来看,BRCC 选择在产品名称中融入「AK」(自动步枪)、「Silencer」(消音器)、「Freedom」(自由)等亲美、亲枪、亲军事的词汇。此外,BRCC 还上线了博客「Black Rifle Coffee Podcast」与「Coffee or Die」杂志。

2 月,BRCC 母公司已与空白支票收购公司 SilverBox Engaged Merger Corp I 完成合并,合并后公司更名为 BRC Inc.,并于 2 月 10 日在纽交所上市,截至发稿当日 2022 年 3 月 2 日,其市值 33.2 亿美元。品牌 2020 全年营收为 1.64 亿美元,同比增长 100%;2021 年前三季度营收 1.61 亿美元,同比增长 55%。

相关阅读:咖啡品牌 Black Rifle Coffee Company 将上市

2016 年,健康预制食品品牌 Daily Harvest 选择以冰沙、芭菲和圣代等小食切入健康食品市场。发展至今,Daily Harvest 的产品线也逐渐丰富,新增了西式大饼、燕麦碗、奇亚籽碗、汤、冰淇淋等品类。

产品线拓展的同时,Daily Harvest 仍然为消费者提供订阅服务,按周/月两种订阅周期、9-24 个产品数量来划分,并在芝加哥开设有一家实体店,同时和 DoorDash,Uber Eats, GrubHub 等平台合作提供餐食配送服务。

2021 年,Daily Harvest 宣布完成 D 轮融资,融资总额达 1.2 亿美元,估值超过 10 亿美元,跻身独角兽公司行列。2020 年,Daily Harvest 的营收约为 2.5 亿美元。在 2022 年 1 月,Daily Harvest 还推出了新的即食食品系列「Harvest Bakes」,以蔬菜、豆类和全谷物为主要食材。

相关阅读:冷冻预制食品品牌 Daily Harvest 获 D 轮融资,公司估值超 10 亿美元

Misfits Market 创立于 2018 年,成立初衷是为了向人们提供价格合适的优质有机食品,同时想要打破食物浪费的循环。品牌与美国当地的农场合作,收购不符合传统零售渠道标准的滞销有机农产品,并通过蔬果盒的订阅服务打包向消费者售卖。

Misfits Market 向消费者收取每周订阅费,消费者如果想要订购更多的产品,需要支付额外费用。由于减少了农产品供应链中繁复的中间环节,Misfits Market 所售的产品价格具有优势,品牌方表示会比商超售卖价格便宜 20%-50%。

截至目前,Misfits Market 共完成了 3 轮融资,2021 年 4 月获 C 轮 2 亿美元融资,累计融资金额达 5.27 亿美元,估值 11 亿美元。此外,品牌已在全美 37 个州服务了超 40 万的用户。

相关阅读:

- DTC 订阅制生鲜电商 Misfits Market 获 C 轮 2 亿美元融资,估值 11 亿美元

- Misfits Market:贩卖不完美蔬果的完美生意

05.家居生活

Article 于 2013 年创立于加拿大温哥华,聚焦于家居领域,目前已推出桌、椅、床、柜等家具产品以及镜子、地毯、灯具等装饰产品,主要面向中高端市场。Article 采用 DTC 模式,产品经过设计后,由公司直接委托给东南亚的工厂进行生产,并采用纯线上渠道进行销售。在这样的模式下,Article 避免了传统家居产品销售模式中的门店费用和销售人员提成,从而提供更具竞争力的价格。

Article 在商业运营中大量使用数据,用于洞察消费者偏好、控制商品库存等方面。同时 Article 也拥有自己的仓储物流系统,在新冠疫情期间能够应对市场需求变化,灵活调整配送和库存。

与其他 DTC 公司不同的是,Article 所接受的外部融资较少,最新一轮融资为 2017 年的 B 轮融资,投资者为 Rhino Ventures 和 Round13 Capital,融资金额未公布。创始人之一 Aamir Baig 接受福布斯记者采访时表示,公司主要由创始团队的资金支撑。

Grove Collaborative 成立于 2016 年,是一个聚焦于清洁个护领域的家居用品电商平台。Grove Collaborative 希望能为消费者提供省心的健康环保产品选择,平台上所有的商品都经过 Grove Collaborative 的筛选,不仅对人体无害,还要达到一定的可持续标准。

近年来,Grove Collaborative 开始收购新兴的品牌和平台,比如说在 2019 年收购了女性个护品牌 Sustain Natural,维生素补剂品牌 Sundaily,以及视频平台 Darby Smart。此后,公司也逐步推出自有品牌:2020 年,公司推出了洗护品牌 Peach,主打洗发、沐浴、护肤等用途的洗护皂产品;2021 年 1 月,公司推出护肤品牌 Superbloom,主打补水、细致毛孔、清洁皮肤等用途的护肤产品。

2021 年 12 月,Grove Collaborative 与特殊目的收购公司 Virgin Group Acquisition Corp. II 完成合并,预计会在 2022 年第一季度或第二季度直接上市。

2021 年 Grove Collaborative 总营收为 3.64 亿美元。2024 年预计营收为 6.47 亿美元。

相关阅读:DTC 环保日化品牌 Grove Collaborative 融资 1.25 亿美元,向多品类和品牌矩阵发展

Purple 成立于 2015 年,由 Tony Pearce 和 Terry Pearce 兄弟俩创立。目前,品牌以床垫为核心产品,拓展了枕头、床单、床架等睡眠相关品类,并推出了坐垫、靠垫、宠物垫等更多系列。Purple 的产品经过 20 多年的研发创新,并拥有 30 多个专利,其核心创新是凝胶材料 Hyper-Elastic Polymer,能贴合脊椎减少压力并提供支撑。

2018 年 2 月,Purple 和 Global Partner Acquisition Corp. 完成合并,在纳斯达克上市。2021 年 5 月,Purple 增加发行新股,截至发稿 2022 年 3 月 2 日总市值为 3.83 亿美元。

根据 Purple 在 2021 年 11 月发布的公告,2021 年预计净营收约 7.2-7.4 亿美元,同比增长 11%-14%,年底自有零售展示厅数量将达到 28 家,并将于 2022 年新增 30 家零售展示厅。此外,目前 Purple 已经进入全美 2646 家床品门店,并已进入全球五大洲的本地市场。

Ruggable 的创意源于的创始人 Jeneva Bell 的一次「宠物事故」:她的宠物狗弄脏了新买的昂贵地毯,而这个普通地毯却不能像床单、毛巾等其他布制家居用品一样,直接放进洗衣机清洗。因此,Jeneva Bell 在 2010 年创立了 Ruggable,专注于创新的可水洗地毯产品。

Ruggable 的地毯采用了双层设计,下层是紧贴地面的防滑垫,上层则带有各种花纹,可以拆卸水洗。目前 Ruggable 已经推出了不同风格的各种原创图案地毯,以及和「星球大战」、「迪士尼」等 IP 的联名款式。Ruggable 也针对厨房、客厅、卧室等不同家居场景,设计了不同尺寸和形状的地毯。

在社交媒体上,Ruggable 不仅展示了地毯产品如何融入家居环境,还经常展示宠物与地毯共同出镜的图片。目前,Ruggable 在 Instagram 上拥有 104 万用户。

Ruggable 的最新一轮融资是 2018 年的种子轮融资,投资者为 Guild Capital,融资金额未披露。目前,Ruggable 仅通过官网进行销售。

2012 年好莱坞影星 Jessica Alba 联合创立了健康用品品牌 The Honest Company,品牌旨在为消费者提供兼具安全、实用、美观的生活健康用品。旗下产品涵盖婴幼儿尿布、服饰、家庭清洁类用品以及美妆护肤品。

成分安全透明是 The Honest Company 的主要特色,品牌在生产过程中剔除了 2500 种化学成分。品牌实现测试、生产、产品标签全透明,生产的每一步过程都可以在官网上进行查询。

除此之外,The Honest Company 注重口碑影响和社群运营,官网有一半的产品展示图由品牌的消费者拍摄,还附上了拍摄者的社群账号及好评文章,以此增加品牌忠诚度。

2021 年 5 月,品牌正式上市,截至 2022 年 3 月 2 日发稿,品牌市值为 5.25 亿美元。根据 2021 年 11 月发布财报显示,6-9 月第三季度营收增长 6%至 8270 万美元。

相关阅读:健康生活用品公司 The Honest Company 正式提交 IPO 申请

06.健康医疗

Hims & Hers Health 的前身为男性护理品牌 Hims。Hims 成立于 2017 年,品牌创始人发现年轻的男性群体往往羞于谈及脱发、勃起障碍和痤疮等问题,因此希望在线上为这群人提供易得,且可负担的健康解决方案。

男性消费者可以在 Hims 官网通过视频或电话与医生进行交谈,获得处方和相应的药品。Hims 覆盖到的健康问题包括性功能障碍、脱发、焦虑和肌肤护理等。

得益于 DTC 模式,Hims 产品的价格低于线下零售价格。2018 年,Hims 推出针对女性个护的远程医疗品牌 Hers,服务于女性皮肤护理、头发护理、心理健康等问题。2021 年,Hims & Hers 全年营收为 2.72 亿美元。

Hims & Hers Health 现已获得 7 轮融资,总金额达 2.33 亿美元。2021 年 1 月,Hims & Hers 通过 SPAC 上市,截至 3 月 2 日发稿当日,市值为 10.35 亿美元。

相关阅读:

- 帮助男性解决「羞羞」问题的 Hims,如何成为增长最快的护理类 DTC 品牌?

- DTC 健康平台 Him&Hers Health 发布 2021 年 Q1 财报,营收同比增长 74%

SmileDirectClub 创立于 2014 年,创立的初衷是想要为消费者提供可负担且方便的口腔护理。品牌选择通过开设正畸远程医疗平台,将授权的牙科医生和齿形矫正患者连接起来。消费者下单后,可在品牌官网订购「牙印包」,或是在品牌旗下的 SmileShops 进行牙齿扫描。

模型建成后,认证的牙医或矫牙专家分析该模型,为顾客制定一个治疗时长从 4 个月到 14 个月不等矫正方案,平均时间为 6 个月,整体平均费用不及传统矫正疗程的一半。

截至目前,SmileDirectClub 在全球拥有数百家 SmileShops,超过 1000 个网络牙科诊所,并与数百名附属认证牙医和正畸医生达成合作。品牌于 2019 年上市,截至发稿当日 2022 年 3 月 2 日,其市值为 7.9 亿美元。2021 年,SmileDirectClub 的营收规模为 1.26 亿美元。

相关阅读:

- Smile Direct Club 2020 年 Q2 营收 1.07 亿美元,营销支出 3451 万美元

- DTC 齿形矫正品牌 SmileDirectClub 提交 IPO 申请,计划融资 1 亿美元

SNOW 成立于 2017 年,主推洁牙粉、洁牙包、洁牙线、洁牙牙膏等系列牙齿美白产品。品牌创始人 Josh Snow 因为下颌手术清洁需要,被迫购买许多口腔护理产品,他认为这些产品类型单一且包装丑丑的,洞察到口腔护理领域仍然存在市场空白。

品牌的明星产品为「洁牙包」,洁内含洁牙精华与 LED 洁牙灯,涂抹精华后照灯 10-30 分钟便可在家完成牙齿美白步骤。该款产品使用的温和原料,可预防因原料刺激而导致的过敏反应。

品牌主要通过 Instagram 上的网络红人来推广产品,据官方数据,每年用于社交媒体推广的资金占总营收的 2%-3%。品牌方表示,SNOW 2020 年销售额达 1 亿美元,且在 2021 年,超过 1300 万用户购买了 SNOW 的产品。此外,SNOW 的洁牙包还上了美国电视脱口秀《艾伦秀》。

07.宠物

Chewy 成立于 2011 年,旗下售卖宠物食品品牌 Blue Buffalo、Nutro、Natural Balance,猫砂品牌 Tidy Cats、鱼食品牌 Tetra 等超过 1000 个品牌的产品,品类涵盖宠物食品、宠物用品和宠物日常护理及医疗产品等。除猫、狗外,Chewy 还售卖鱼类、鸟类和兔子、仓鼠等小型宠物类用品。

Chewy 曾于 2017 年被宠物超市连锁店品牌 PetSmart 以 33.5 亿美元价格收购,又于 2020 年被剥离,成为私募股权公司 BC Partners 旗下独立运营的平台。

Chewy 于 2019 年上市,截至发稿当日 2022 年 3 月 2 日,其市值为 196 亿美元。据品牌方数据,2020 财年第三季度(截至 2021 年 10 月 31 日),Chewy 的收入规模达 22.1 亿美元,其中订阅服务销售额为 15.6 亿美元,占比 70.6%。此外,品牌共拥有 2040 万活跃用户。

相关阅读:宠物电商平台 Chewy 2020 Q1 营收 16.2 亿美元,大涨 46%

08.旅行户外

旅行箱品牌 Away 于 2015 年创立于纽约。两位创始人 Jen Rubio 和 Steph Korey 都曾就职于 DTC 鼻祖品牌 Warby Parker,希望通过 DTC 模式的价格优势,为消费者提供高质量而相对平价的行李箱产品。目前 Away 主打旅行箱包产品,并拓展了旅行收纳包、U型枕等相关品类。

Away 也注重以内容的方式,引导旅行的生活方式。2017 年,品牌推出了自有播客《Airplane Mode》和自有杂志《Here》,与用户分享旅行相关的故事。此外,品牌也曾在全球多个旅游城市设立快闪活动和概念店,并通过社交媒体分享旅行场景的图片。

2019 年 5 月,Away 获得 1 亿美元 D 轮融资,由 Wellington Management 领投,投后估值约 14 亿美元。

2020 年受疫情影响,公司营收下降约 55%。疫情期间 Away 的门店拓展计划受到影响,截至 2022 年 1 月共有 13 家线下门店,位于纽约、伦敦、多伦多等地。在疫情期间,Away 的产品和市场策略也更多从长途旅行转换到短途旅行、公路旅行和露营场景。

2021 年 Jen Rubio 接受 Bloomberg 采访时表示,Away 将考虑 IPO。

相关阅读:成立 3 年,融资超过 8000 万美元,Away 如何打造旅行生活方式品牌?

Solo Brands 的前身是 2011 年创立的 DTC 户外炉具品牌 Solo Stove。品牌最早以便携、环保的创新产品「超轻无烟柴火炉Solo Stove Lite」切入市场,此后围绕露营场景推出了更多烧烤炉、篝火炉等产品,并拓展了烧烤用具、引燃木块等配件和耗材产品。

2021 年公司先后收购了划艇品牌 Oru Kayak、水上桨板品牌 ISLE 和休闲男装品牌 Chubbies,并正式成立了专注户外领域的品牌运营管理公司——Solo Brands。

Solo Brands 主要依赖自有物流系统,在美国南部的德州、东部的宾州和西部的犹他州分别建立了物流配送中枢,此外还在荷兰鹿特丹设立了全球第 4 个自有物流中枢。

Solo Brands 于 2021 年 10 月 28 日上市,截至发稿当日 2022 年 3 月 2 日市值为 9.45 亿美元。2021 年公司收入约 4 亿美元,其中 Solo Stove 年收入约 3.61 亿美元,同比增长约 170%,Oru Kayak、ISLE 和 Chubbies 合计年收入同比增长约 60%。

相关阅读:从品牌到品牌运营管理公司,专注户外的 Solo Brands 如何做到净利润增长 274%?

09.母婴

PatPat 2014 年成立于美国硅谷,是一家专注在童装类目的 DTC 出海品牌,用户覆盖全球 100 多个国家和地区。PatPat 主要销售适合 0-12 岁的童装,同时也销售女装、孕妇装、家居用品和亲子装等,以上新快、款式丰富,以及兼顾品质和价格的优势在海外市场受到用户的喜爱。

2021 年 8 月,PatPat 宣布完成软银愿景独家投资的 1.6 亿美金 D2轮融资。此轮融资距 PatPat 上一轮融资宣布仅隔一个月,截至到 2021 年底,PatPat 累计获超 7 亿美金融资。在下一步战略计划中,PatPat 计划在 3-5 年内完成全球童装市场战略布局。

10.数码电器

安克创新成立于 2011 年,专注于消费电子产品的自主研发、设计和销售,旗下拥有智能充电品牌 Anker安克、音频设备品牌 Soundcore声阔、智能家居品牌 eufy 和智能投影品牌 Nebula。

安克创新以线上为主要渠道,通过 Amazon、Ebay、天猫、京东等海内外线上平台进行销售。在线下,安克创新已入驻了美国连锁商超 Walmart、电子产品零售商 Best Buy,英国高端百货 Harrods,德国家电零售商 MediaMarkt 等渠道。目前,安克创新已拥有全球 100 多个国家与地区的超 1 亿用户。

2020 年 8 月 24 日,安克创新在深交所创业板上市,截至发稿前市值 362.5 亿元人民币。据安克创新 2021 年 8 月发布的半年报,2021 上半年营收 53.71 亿元,同比增长 52.24%。

相关阅读:安克创新发布 2020 年报,年营收 93.5 亿元

Moment 最早始于 2013 年 Kickstarter 平台上的一个众筹项目:由连续创业者 Marc Barros 和朋友们一起研发的手机摄影镜头配件。2014 年,Moment 获得了 150 万美元种子轮融资,此后最新一轮融资是 2016 年的 300 万美元融资,由 Lux Capital 领投,Maveron 和 Founders Co-op 跟投。本轮融资后,Moment 的手机摄影产品套装进入了全美 50 个苹果门店进行销售。

2016 年,Moment 还推出了 MIFF 微电影大赛(全称 Moment Invitational Film Festival),欢迎用户使用手机摄制探险、科幻、搞笑等不同题材的影片参赛。发展至今,一年一度的 MIFF 大赛已经与 Adobe、SanDisk、Mimeo Photos 等多个公司合作,为获奖者提供丰厚的奖金池。

此后,Moment 还在产品和商业形式上进行了更多的创新。2018 年,Moment 推出了移动应用 Pro Camera,方便用户在手机上更细致便捷地控制各种摄影参数;同年,Moment 转型为专注摄影领域的线上电商平台,不仅销售自己的产品,还销售其他品牌的相机、镜头、无人机及更多摄影相关商品。

2019 年,Moment 联合专业摄影师、影片制作人、导演等业内人士推出了线上摄影课程;同年,Moment 的旅游项目正式上线,由专业导游和摄影师带领用户游览人迹罕至的自然风光,并提供摄影指导。BRANDSTAR

*后续还将推出《品牌星球 2021 年度 100 个值得关注的海外 DTC 品牌》,敬请期待。

0 个评论